Bab 22 2023.8.1 近期美原糖基本面与技术面浅析

近期美原糖基本面与技术面浅析

美原糖在2023年6月末回踩了日线级别144MA和165MA,7月中下旬回顶了日线级别55MA,大概率继续对下破位大跌!我们从近期基本面与技术面两个方向分别浅析一下美原糖做顶后大震荡的逻辑。

以下是近期美原糖几大消息面影响事件:

主要观点

核心观点:区间震荡 外强内弱,糖市交易进入题材空窗期。

巴西继续维持增产预期,厄尔尼诺对印度的天气影响仍未体现,目前接近8月份,留给天气题材发酵的时间窗口并不多,原糖上行存在压力;

国内终端需求表现低于预期,且后期进口到港量预期较大,本榨季国内矛盾或会调整至紧平衡状态,09主力合约缺少上行驱动因素。但长期看进口利润问题尚未解决,下榨季供需矛盾仍然突出,因此结构上91反套逻辑仍然成立。

国内压榨进度:偏多目前国内进入榨季后期,处于纯销售去库阶段,产区产销率较高,现货挺价意愿较强,但目前销区销售情况低于预期,或限制糖价进一步上行。

整体库存:偏多国内糖厂去库速度较快,工业库存及下游库存处于低位。

国外压榨进度:偏空 全球糖市处于紧平衡格局,目前为南半球压榨周期,巴西继续维持丰产预期,巴西及泰国的出口高峰在节奏上或缓解贸易流紧张压力。

原白价差:偏多 原白价差走强至150美元/吨左右,高于国际加工糖厂成本区间,仍会刺激原糖加工需求。

进口利润:偏多 目前配额外进口利润回落至-700元/吨左右,配额外食糖进口压力仍然较大,长期来看国内紧缺局面难以有效缓解。

01

巴西压榨进度恢复

巴西低降雨有利于甘蔗压榨

巴西压榨进度顺利

6月降雨偏多使得巴西甘蔗压榨进度受到影响,糖产低于预期,7月后天气转干,巴西压榨进度恢复强劲状态,单期糖产量再次回到高位。

截至2023年7月上半月,巴西中南部累计压榨甘蔗2.58亿吨,同比+10%;累计产糖1547万吨,同比+22%;累计产乙醇119.5亿升,同比+6%;累计制糖比为48.14%,同期+4.6个百分点。目前全巴西食糖库存796万吨,同比+15.7%,整体库存水平较高。

Datagro机构上调巴西2023/24榨季中南部糖产量,预计可达3910万吨,同比+16%。

糖醇价差进一步扩大

截至7月16日,巴西醇油比达到0.67,巴西乙醇价格下跌后其性价比相较于汽油有所提升。

乙醇价格下跌也使得巴西糖醇价差进一步扩大,截至7月21日,巴西乙醇折糖价约15美分/磅,糖醇价差接近10美分,乙醇生产收益远低于原糖,或支撑巴西制糖比继续走高。

巴西出口继续维持高位

2023年6月巴西出口食糖约287万吨,同比+23%;本榨季(2023年4月-次年1月)巴西食糖累计出口626万吨,同比+19.65%。7月前三周巴西食糖出口量达到200万吨,同比+13%。高糖价刺激下巴西出口保持强劲,本榨季总出口预计或超过3000万吨。

2023年6月巴西桑托斯港准班率为54.2%,港口拥堵状况继续缓解。

02

印度天气仍未出现变数

厄尔尼诺对印度天气的影响尚未显现

印度或长期维持低出口

截至6月15日,印度22/23榨季累计产糖3296万吨,本榨季定产或在3350万吨左右,同比减产约230万吨。7-9月降雨对印度23/24新榨季的糖产影响较大,厄尔尼诺现象或对印度产生干旱影响,但目前看印度降雨较为正常,厄尔尼诺影响尚未显现。

印度食糖出口利润继续维持高位。截至7月,印度原糖出口平价接近19美分/磅,原糖出口利润超过5美分/磅;印度白糖出口平价约470美元/吨,白糖出口利润约220美元/吨。

印度本榨季的610万吨食糖出口配额已全部用完,后续出口预计维持低位。同时由于印度国内食糖库存较低,为维护其国内市场,新榨季的出口政策可能会继续收紧。

泰国累计降雨仍处低位

泰国出口维持高位

2023年6月泰国出口食糖70万吨,同比+15.5%,其中原糖出口33万吨,白糖+精制糖出口约37万吨。高糖价继续刺激泰国糖厂出口意愿。

03

原白价差走强

伦白价格大幅上涨

巴西、泰国出口高峰期期间,原糖升贴水继续走弱,从季节性角度看,后期升贴水或继续下调。

受伦白价格大幅上涨影响,原白价差进一步走强。截至7月27日,原白价差上涨至149美元/吨,高于国际加工糖厂成本区间,原糖加工需求仍有支撑。

04

国内后期进口或缓解供应局面

国内产区累计降雨整体偏低

国内单月销糖量回落

截至2023年6月底,国内22/23榨季压榨生产期结束,本榨季全国总产糖897万吨(同比-59万吨),累计销糖688万吨(同比+86万吨),工业库存209万吨(同比-146万吨)。糖厂单月销糖数据回落,但工业库存仍处低位,且目前较高的销糖率会对产区糖价形成一定支撑。

配额外进口利润回落

后续进口或部分缓解国内的缺糖局面

截至2023年6月,我国22/23榨季累计进口食糖287万吨(同比-20%)。在配额外进口利润长期倒挂的格局下,商务部数据显示配额外巴西原糖进口量持续处于低位。但从部分巴西的船期数据中了解到,国内8、9月份的食糖到港量或超过70万吨/月,单月到港量较高,或对盘面形成一定压制。

2023年1-6月我国累计糖浆及预拌粉进口量达85万吨(同比+46%),折糖约64万吨,增幅明显但目前来看占食糖需求比重仍然有限,下榨季或有明显替代。

从以上基本面变化来看,美原糖的全球供需关系方面,整体偏利空,但是今夏的厄尔尼诺现象,又给全球农产品带来不确定性!未来一段时间更多的要关注消息面的利多消息,能否利多兑现转利空,加速白糖做顶后的下跌动能!

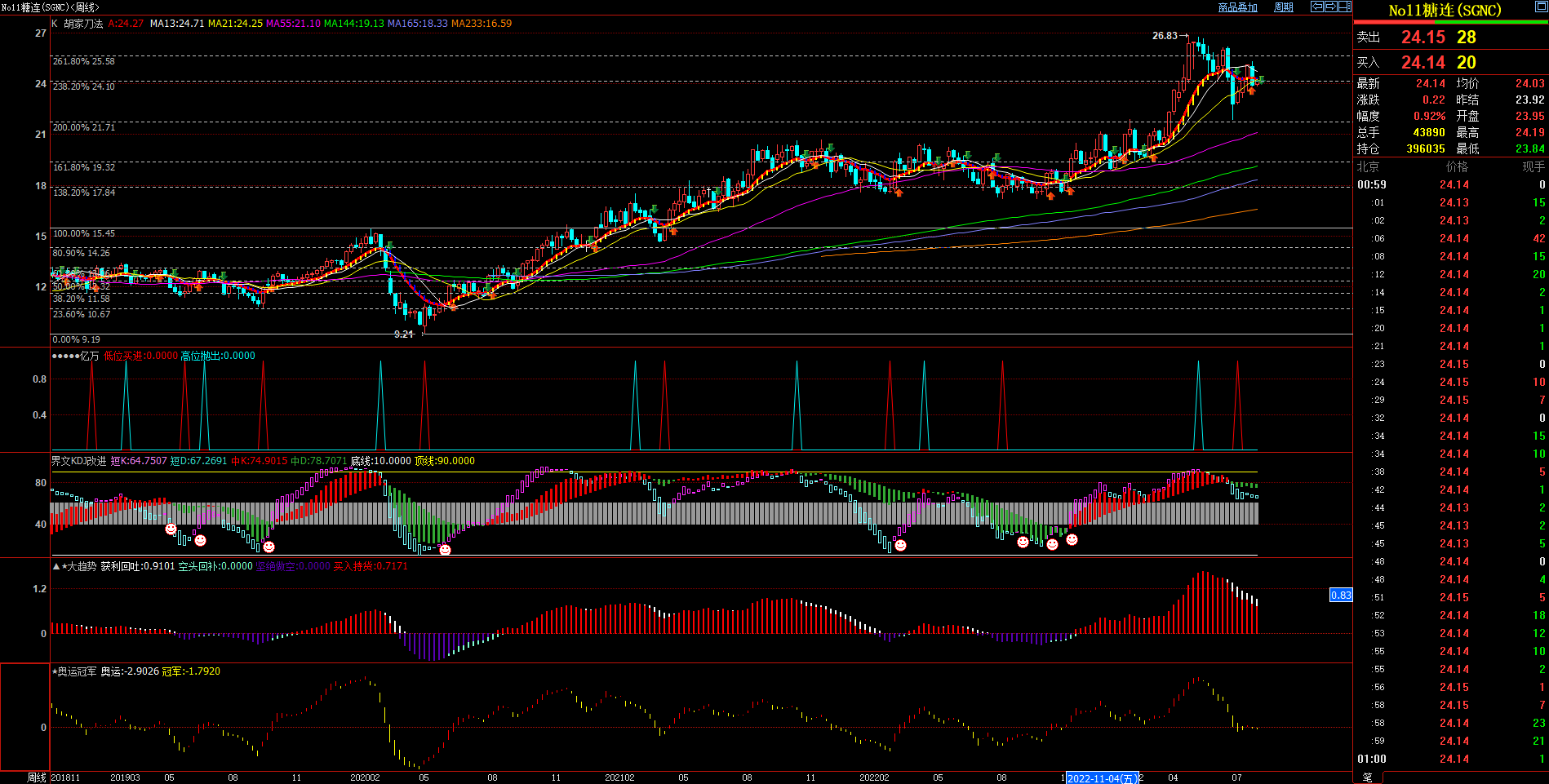

上图是美糖连续合约日线别K线图叠加2022年9月的底部对上黄金分割和斐波那契数列参数均线和其他指标

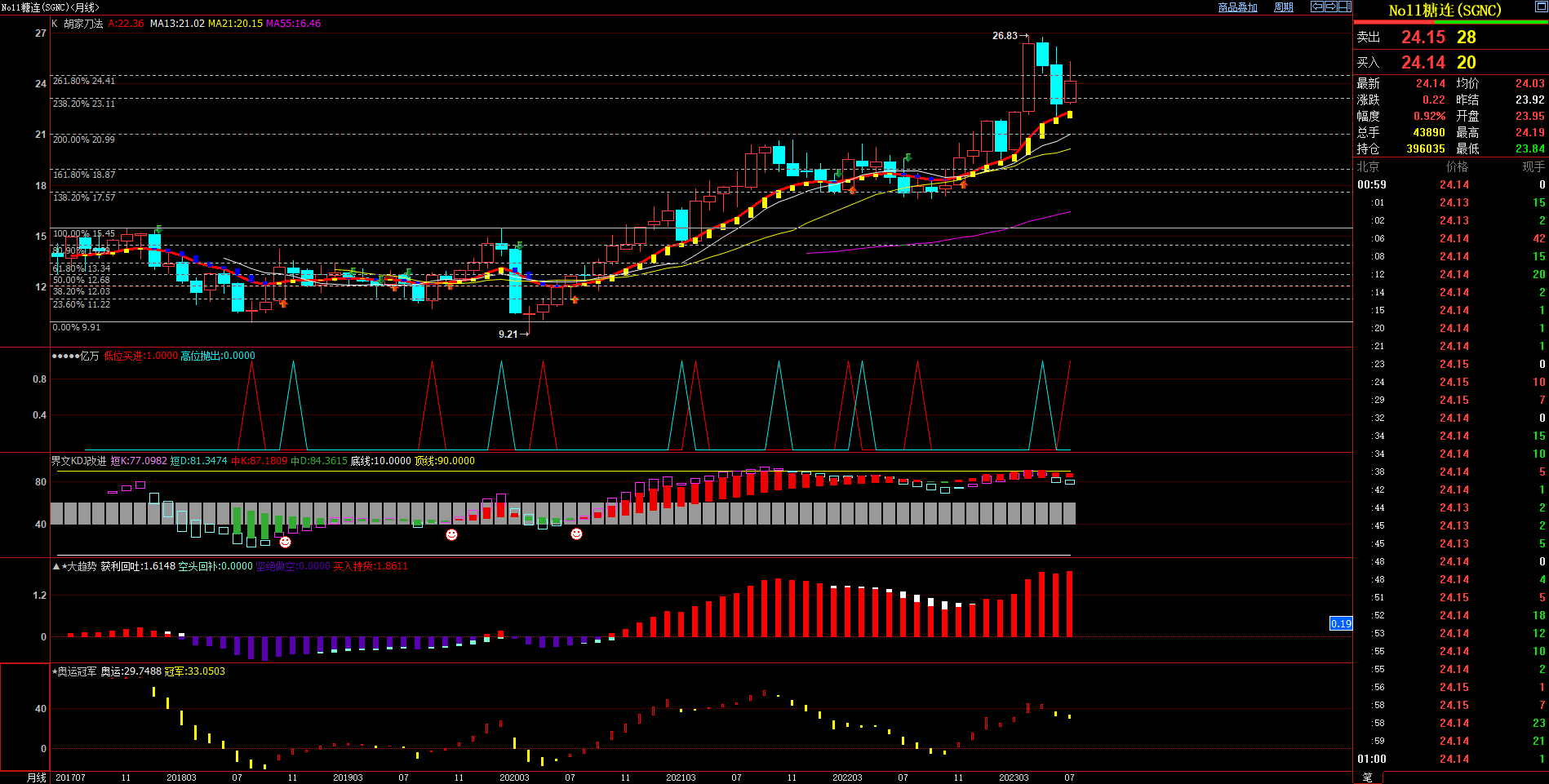

上图是美糖连续合约周线别K线图叠加2020年4月底部对上黄金分割和斐波那契数列参数均线和其他指标

上图是美糖连续合约月线别K线图叠加2018年底部与2022年2月顶部的对上黄金分割和斐波那契数列参数均线和其他指标

技术面分析:1,日线级别,之前的单边下跌的最低点正好是日线级别的165MA,未来大概率保持相对高位的区间震荡横盘走势,长时间横盘蓄势之后,才能大跌;2,周线级别,三角形整理已经开始,未来可能还会再次冲高,创新高;3,月线级别,在排除2020年全球疫情底部的前提下,已经从超涨区间回到相对合理区间!!!