Bab 6 2023.7.10 近期标普指数基本面与技术面浅析

近期标普指数基本面与技术面浅析

恒生指数从2023年6月12日开始对上破位超涨,最近两周形成了小级别双顶后,加速下跌的形态!我们从近期基本面与技术面两个方向分别浅析一下标普指数的破位上涨后,形成小双顶的逻辑。

以下是近期标普指数几大消息面影响事件:

蒙特利尔银行的投资主管Brian Belski日前表示,由于科技股和银行股的盈利好于预期,标准普尔500指数可能会在今年年底前再跳涨13%,创下历史新高。

周三公布的会议纪要显示,几乎所有美联储官员都预计今年还会加息。尽管美联储在6月维持利率不变,但一些与会者支持加息25个基点。

BMO Capital Markets策略师Ian Lyngen称,这加大了美联储在7月再次加息的可能性,会议纪要故意给投资者留下这样的印象:6月暂停加息是侥幸,7月加息是决策者所设想的基本情景。

美联储会议纪要“放鹰” 美股小幅收跌

美联储发布6月货币政策会议纪要。会议纪要显示,几乎所有美联储官员都预计今年还会加息。“可能会进一步收紧政策,但收紧速度要慢于2022年初以来货币政策的快速加息”。18名与会者中,除两人外,其他人都预计今年至少加息一次,其中12人预计会加息两次或更多。

会议纪要指出,货币政策对经济的影响滞后性存在不确定性,尽管总体通胀在过去一年有所缓和,但核心通胀自年初以来并未显示出持续的放缓趋势。由于通胀远高于委员会设定的长期2%目标,官员们预计需要一段低于趋势增长的时间以及一定程度上的劳动力市场疲软,以实现总供给和总需求更好地平衡,并足够减轻通胀压力,使通胀在一段时间内回归到2%水平。

会议纪要还显示,几乎所有与会者都认为在本次会议上将联邦基金利率的目标区间维持在5%-5.25%是适当或可以接受的。这些与会者中的大多数指出,在6月保持利率不变将使他们有更多时间来评估经济在实现最大就业和价格稳定目标方面的进展。但还有一些与会者表示,他们赞成在6月将联邦基金利率的目标区间提高25个基点,或者他们本可以支持这样的提议。赞成加息25个基点的与会者指出,劳动力市场仍然非常紧张,经济活动的势头比早先预期的要强,而且几乎没有明显的迹象表明通胀正在随着时间的推移回到委员会2%的目标。

此外,几乎所有与会者都表示,由于通胀仍远高于委员会的长期目标,劳动力市场仍然紧张,通胀前景的上行风险或持续高通胀可能导致通胀预期脱锚的可能性仍然是影响政策前景的关键因素。尽管最近经济活动具有弹性,劳动力市场依然强劲,但一些与会者评论说,经济增长继续存在下行风险,失业仍存在上行风险。尽管银行业的压力有所缓解,但一些与会者评论说,必须监测银行业的发展是否会导致信贷条件进一步收紧并对经济活动造成压力。一些与会者对商业房地产疲软带来的潜在风险表示关切。

BMO Capital Markets策略师Ian Lyngen称,这加大了美联储在7月再次加息的可能性,会议纪要故意给投资者留下这样的印象:6月暂停加息是侥幸,7月加息是决策者所设想的基本情景。

国际大行喊话:标普500指数5050点见

蒙特利尔银行的投资主管Brian Belski日前表示,由于科技股和银行股的盈利好于预期,标准普尔500指数可能会在今年年底前再跳涨13%,创下历史新高。他在接受采访时表示:“我们的牛市预测是5050点,这意味着标准普尔500指数将创下新高。我们认为,推动这一趋势的可能是令人惊讶的盈利增长,尤其是在第四季度。”此外,Belski看好科技、通信和金融这三个行业,并指出它们可能公布好于预期的业绩。

但也有许多市场人士与机构对美股下半年走势提出警告,认为美股下半年将进入下跌趋势中。

瑞银最新警告称,不要指望美股上半年的强劲走势会持续太久,高利率和经济增长下滑将扼杀股市反弹。股市目前的涨势将被证明是不可持续的,美联储进一步收紧政策的威胁或疲弱的经济数据都可能破坏目前市场的乐观情绪。

GMO联合创始人Jeremy Grantham最近警告称,美国股市在未来几年内面临70%的崩盘风险,因为资产价格正在形成泡沫,处于崩溃的边缘。Grantham称,虽然人工智能热潮可能会让股市再维持几个季度,但是股票、房地产和大宗商品的“超级泡沫”最终会破裂,只不过这场其不可避免的崩溃会再推迟几个月。

大型科技股多数上涨 银行股多数下跌

大型科技股多数上涨,脸书母公司Meta涨近3%,谷歌A涨1.54%,特斯拉涨0.95%,微软、亚马逊微涨;苹果、英伟达小幅下跌。

个股消息方面,近日谷歌宣布研发出了一款量子计算机,它可以在几秒内完成目前最好的超算需要47年才能完成的计算,这一突破将证明这种实验用机器可以胜过传统的竞争对手。谷歌研究人员在 ArXiv 平台上发布的一篇预印本论文称,该公司的最新技术已经“超越了现有经典超级计算机的能力”。

特斯拉公司表示,从本月初开始,其Model 3和Y电动汽车在日本的价格将下调。该公司网站显示,该公司将低价Model 3的所有变体的价格削减了约3%,同时将所有Model Y变体的价格降低了约4%。特斯拉表示,Model 3的降价使其在日本比以前使用各种补贴购买时更便宜。

投行Wedbush分析师Daniel Ives重申了对微软“跑赢大盘”的评级和每股375美元的目标价。他还指出,继苹果之后,微软最早可能在明年初成为第二家市值冲破3万亿美元的上市公司。

能源股普遍下跌,美国能源跌超2%,英国石油跌1.75%,壳牌跌1.64%,雪佛龙、埃克森美孚小幅下跌。

银行股多数下跌,巴克莱、德意志银行跌超4%,瑞银集团跌近3%,高盛跌超2%,嘉信理财跌近2%,摩根大通、摩根士丹利、美国银行等小幅下跌。

热门中概股涨跌不一,腾讯音乐、唯品会、比特数字跌超3%,哔哩哔哩跌近3%,微博、贝壳、爱奇艺跌超2%,理想汽车跌1.52%;小鹏汽车涨近6%,新东方涨超2%,蔚来涨近2%。

沙特力挺 国际油价大涨近3%

沙特能源大臣阿卜杜勒阿齐兹·本·萨勒曼表示,作为欧佩克+联盟的一部分,俄罗斯与沙特之间的能源合作关系仍然非常强劲,并且该联盟将采取“一切必要措施”来支持石油市场。

国际油价5日大幅上涨。截至收盘,纽约商品交易所8月交货的轻质原油期货价格上涨2美元,收于每桶71.79美元,涨幅为2.87%;9月交货的伦敦布伦特原油期货价格上涨2美元,收于每桶76.65美元,涨幅为2.68%。

主力资金加仓名单实时更新,APP内免费看>>

沙特能源部宣布,7月份开始实施的自愿额外减产日均100万桶原油的措施将延长1个月至8月底,该措施可能还会延长。

今年5月起,沙特自愿减产日均50万桶原油,7月起再次自愿额外减产日均100万桶原油。两次减产后,今年7月起沙特原油日均产量已减至900万桶。

俄罗斯副总理诺瓦克表示,俄罗斯将在8月份每天减少50万桶石油出口。今年3月,俄罗斯决定在2月平均开采水平的基础上每天减产50万桶石油,此后该决定被延长至6月,后又延长至年底。本次新的决定是减少出口量而不是产量。

不过,阿联酋能源部长Suhail Al Mazrouei周三表示,该国目前不会进一步自愿削减欧佩克+石油产量。Mazrouei表示,阿联酋为欧佩克+的供应限制做出了足够的贡献。他指出,该国目前的产量(上个月为307万桶/日)与其满负荷产能(400万桶/日)之间存在巨大差异。

值得一提的是,摩根士丹利分析师在最新公布的报告中将布伦特原油四季度的价格预测下调至每桶70美元,较先前预测的75美元低了5美元。

从以上基本面变化来看,无论是近期最强的日经还是纳指,都无法持续上涨,标普虽然小幅度对下回撤,依旧处于超强区间!所以未来一段时间,对于消息面的解读,更重要的是关注利空消息, 对于行情的影响能否利空兑现转利多!

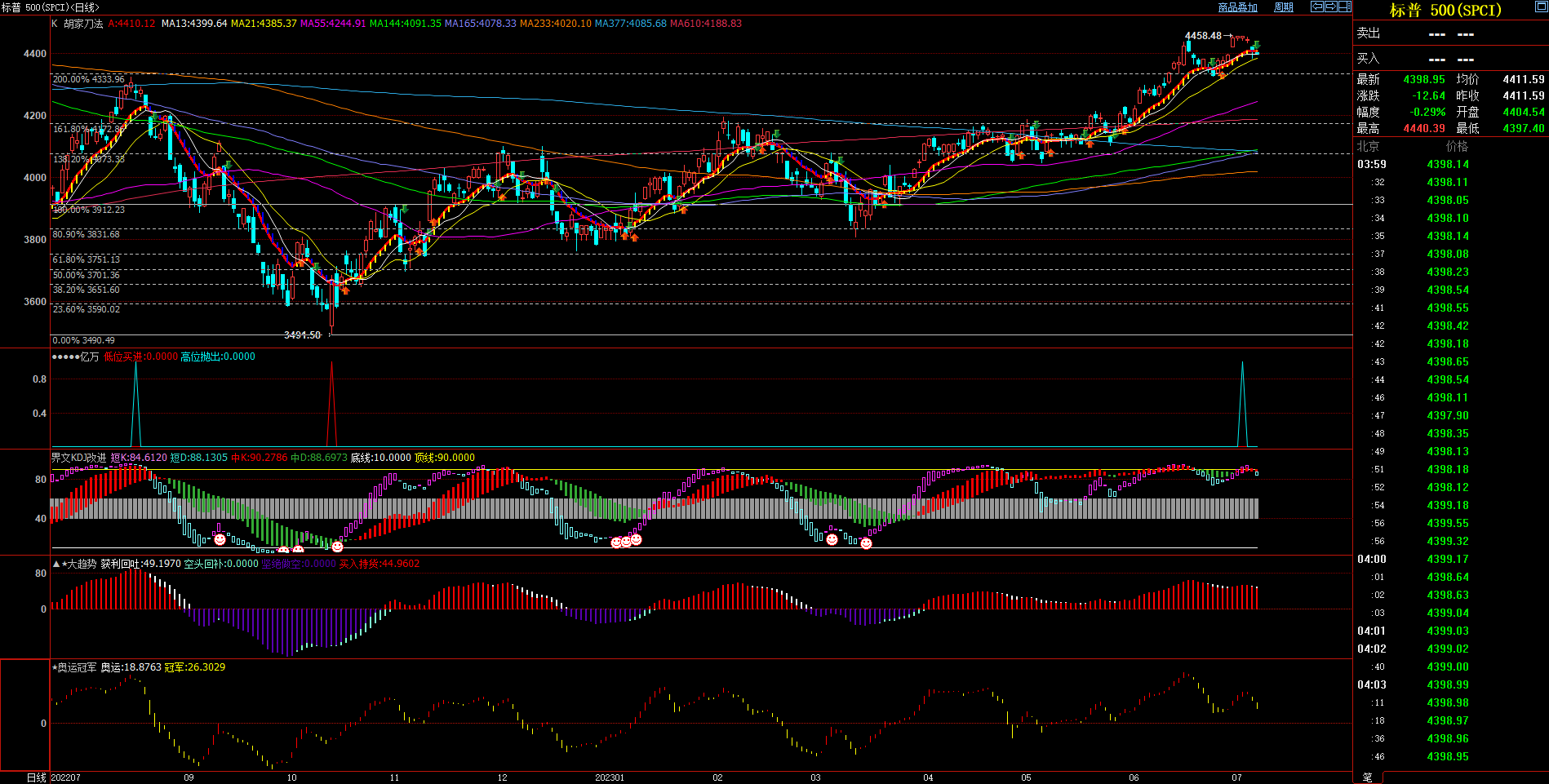

上图是标普指数日线别K线图叠加最近2022年10月的底部对上黄金分割和斐波那契数列参数均线和其他指标

上图是标普指数周线别K线图叠加最近2020年3月的底部对上黄金分割和斐波那契数列参数均线和其他指标

上图是标普指数月线别K线图叠加2009年3月的底部对上黄金分割和斐波那契数列参数均线和其他指标

技术面分析:1,日线级别,今年5月下旬开始对上上涨,几乎没有大级别回撤,最近两周的短期小双顶,大概率是由于全球最强的日经股指回撤导致;2,周线级别,近期的最高点正好是周线级别的黄金分割的1.618位,但能否有效压制,还需进一步观察;3,月线级别,刚刚过去的一个月的月线呈现出水芙蓉形态,一次性破位月线级别的21MA和1.618位,还有最近一年的震荡区间的最高点!