Chapter 23 2023.8.2 近期美棉基本面与技术面浅析

近期美棉基本面与技术面浅析

美棉从2022年11月底波段小底部成型至今,呈现在2020年4月的底部对上黄金分割的0.618位和0.809位之间横盘震荡的走势,2023年7月末,美棉对上突破均线密集区间,大概率对上骗线后,对下暴跌!我们从近期基本面与技术面两个方向分别浅析一下美棉的长时间横盘震荡的逻辑。

以下是近期美棉几大消息面影响事件:

4月中旬,新疆棉花(17460, 5.00, 0.03%)目标补贴价格政策落地,政策指出2023—2025年依然按照18600元/吨的水平进行补贴,该补贴政策的实施按照价补分离的方式进行。

当棉花市场平均价格低于目标价格时,国家根据棉花目标价格与市场价格的差价、种植面积、产量等因素,对农业用地的棉花种植者给予补贴,而当棉花市场平均价格高于目标价时,则不发放补贴。这意味着棉农为了保证自己的收益,需要尽可能地将籽棉卖出更高价,选择在交售半径内报价有优势的轧花厂进行交售。

然而,新疆的籽棉市场并非是一个完全自由交易的市场,存在新疆地方和新疆生产建设兵团两个市场的分化与差异。自2014年实施新疆棉花目标价格补贴以来,为方便管理,地方和兵团的籽棉市场无法互交互认,地方公示的棉花加工企业只能收购地方棉花,兵团公示的棉花加工企业只能收购兵团棉花,严禁违规混收兵地棉花。

不过,近年来兵地融合的呼声越来越高。日前,新疆维吾尔自治区、新疆生产建设兵团分别印发《实施方案》,加大对高品质棉花的支持力度,有序推动次宜棉区退出棉花生产,推进棉花种植向生产保护区集中,全面推行籽棉兵地互交互认,加快实现兵地棉花市场融合,具体影响的落脚点在局部区域籽棉供需和补贴标准两个方面。

在兵地融合的背景下,局部区域的籽棉供需将有明显变化。今年,阿拉尔、图木舒克的籽棉交售价格与周围自治区的籽棉价差有望走高。以南疆产区为例,南疆棉花产区共包含五个地方地区(喀什地区、阿克苏地区、巴音郭楞蒙古自治州、克孜勒苏柯尔克孜自治州、和田地区)和四个师市合一的兵团城市(一师阿拉尔、二师铁门关、三师图木舒克、十四师昆玉)。其中,喀什地区、阿克苏地区、巴音郭楞蒙古自治州、一师阿拉尔、二师铁门关、三师图木舒克是主要的棉花产区。

根据《实施方案》,南疆棉花产区将于今年放开兵地棉花市场。按照棉农交售惯例,籽棉交售半径相对有限,所以一师阿拉尔的籽棉市场将就近与阿克苏市和阿瓦提县的籽棉市场融合,二师铁门关的籽棉市场将就近与库尔勒和轮台的籽棉市场融合,三师图木舒克的籽棉市场将就近与喀什地区巴楚县融合。

从过去两年的公检情况可以看出,南疆地区(含兵团)分别在2021/2022年度、2022/2023年度由455家、410家轧花厂累计完成皮棉公检261.59万吨、268.69万吨,平均每家轧花厂完成5749吨、6553吨皮棉公检。

而在三个兵团城市中,一师阿拉尔在2021/2022年度、2022/2023年度平均每家轧花厂完成10802吨、14956吨皮棉公检,大幅高于南疆平均水平。二师铁门关在2021/2022年度、2022/2023年度平均每家轧花厂完成5652吨、5622吨皮棉公检,略低于南疆平均水平,但差距不明显。三师图木舒克在2021/2022年度、2022/2023年度平均每家轧花厂完成7839吨、8184吨皮棉公检,高于南疆平均水平。

以此推测,在兵地融合的措施下,阿拉尔和图木舒克丰富的籽棉资源将大概率流入周边资源低洼区域,如阿瓦提、巴楚等地。从2022年的籽棉市场表现来看,阿拉尔、图木舒克这两个兵团城市的籽棉与周边地方籽棉价差显著扩大,那么资源的流动也将形成多地籽棉价格的连通,对一师、三师的籽棉价格形成提振,带来价差走缩。而铁门关周边并不存在价差显著扩大的现象。

兵地融合并不单指交售市场的范围和交售价格的统一,《实施方案》明确表明,诸如单产预警上限等补贴标准也将趋于统一。补贴标准的统一将调整兵团和自治区地方的棉花补贴差异,压缩自治区地方违规植棉用地的收益,打击黑地植棉意愿。以自治区为例,棉花目标价格补贴政策实施执行流程大致如下:

第一,审核种植者申报棉花种植面积。首先,由基本农户向村委会申报棉花种植面积,村级全面核实公示,乡(镇)复核,县(市)、地(州)两级自查,自治区、地(州)联合抽查,核实认定。其次,农业生产经营单位向所在县(市)的农业、财政、统计、国土部门申报棉花种植面积,同时出具土地利用现状图、实际种植该地块的证明等材料。最后,县(市)人民政府组织农业、统计、国土司法等部门全面核实,自治区、地(州)联合抽查、核实。

第二,基本农户、农业生产经营单位的种植信息和棉花种植面积信息录入。棉花种植面积核实认定后,由乡(镇)人民政府、村委会在自治区棉花目标价格改革信息平台中及时录入基本农户种植信息,县级农业部门在信息平台中及时录入农业生产经营单位种植信息。种植信息包含基本农户和农业生产经营单位的补贴受益人及相关利益人的基本信息、核实认定的棉花种植面积等信息。

第三,棉花预测产量。每年8月底完成新年度棉花测产工作,预测产量作为补贴兑付的主要依据。

第四,籽棉交售。基本农户和农业生产经营单位将籽棉交到经自治区资格认定的棉花加工企业,棉花加工企业购进的籽棉应依法取得普通发票或开具收购发票。棉花加工企业应将植棉户交售籽棉的毛重、单价、衣分率、回潮率、含杂率和结算重量等信息如实录入信息平台,备注相关信息的结算单,签章后交付植棉户。

第五,籽棉价格采集。目标价格补贴由交售均价折皮棉价格和目标价格的差值决定,而交售均价由自治区在9—11月全疆进行采价获取。

第六,交售信息统计。次年1月31日为交售信息统计的截止时间,植棉户应在此之前将籽棉交售到棉花加工企业,此后交售的棉花不纳入补贴统计范围。交售量的统计信息由信息平台统计生成,并于次年 2月3日前反馈各地。

第七,在库公检。棉花加工企业将加工的皮棉全部存入新疆棉花专业监管仓库,由专业纤维检验机构在库进行重量检验、逐包抽取品质检验样品并进行品质检验样品的仪器化公证检验。

第八,补贴资金拨付、兑付。每年12月上旬,国家发改委、国家统计局分别将监测调查的采价期内新疆棉花平均市场价格和新疆自治区农用地内棉花产量书面提供给财政部,财政部收到价格和产量数据后一个月内,一次性拨付剩余补贴资金至自治区财政。在国家预补贴资金到位后,自治区财政厅会同国家发改委、农业农村部、国土资源局、国家统计局拟定棉花目标价格补贴资金分配方案。自治区财政厅根据国家清算的剩余补贴总额以及自治区人民政府审定的南疆四地(州)基本农户棉花种植面积和次年1月31日前交售量统计信息,会同国家发改委、农业农村部、国土资源局、国家统计局拟定各地(州、市)棉花目标价格补贴资金方案。补贴资金分配方案经新疆棉花目标价格改革试点工作领导小组审议,报自治区人民政府审定后,由自治区财政厅负责拨付补贴资金。乡(镇)财政部门和县(市、区)财政部门结合比对信息平台基础数据和植棉户提供的税务票据,将补贴资金兑付到棉花实际种植者。基本农户棉花种植面积和籽棉交售量等补贴信息在村级全面公示,农业生产经营单位相关信息在种植地所属乡镇和县农业局等处公示。

从流程来看,农户申报的种植面积、8月底测产产量和9—11月采集的交售价格成为影响补贴收入的影响因素。对比地方和兵团,虽然棉花目标价格补贴政策的实施执行流程大体相同,但在对实际单产预警上限的容忍程度上却存在显著差异。

众所周知,新疆棉花目标补贴价格政策明确表示,在未经申报、审核、公示的土地上种植的棉花,在国家、自治区明确退耕土地上种植的棉花,以及在未经批准开垦的土地或者在禁止开垦的土地上种植的棉花,均不能享受目标价格补贴。不过,相较于其他作物,棉花的种植收益颇佳,为便于违规用地收获的棉花享受补贴红利,存在将补贴范围外棉花借以符合补贴要求的种植户名义向棉花加工企业进行交售的现象,导致部分种植户最终的棉花交售量高于基于申报种植面积的测产产量。换言之,在申报面积不变的情况下,存在通过补贴口径获得的单产数据明显高于8月底实地测产数据的情况。为对这一现象加以管理,在棉花目标价格补贴政策的实施过程中,存在对单产异常值的限制。不过,自2014年新疆棉花目标补贴价格政策实施以来,地方和兵团对单产异常值的容忍度大相径庭。

根据自治区要求,以当地平均单产上浮20%为界设置单产预警上限。若超出上限,需进一步核实情况,将有关棉花生产者的单产信息和高产原因进行公示,若单产异常理由合理,将棉花生产者信息逐级报县级人民政府审定后,再予兑付补贴资金。若没有合理理由,根据调查结果,将有关棉花生产者列入黑灰名单。而根据兵团要求,种植者实际交售籽棉量超过预测产量4%的,超过部分不予发放补贴。

随着《实施方案》出台,棉花单产预警上限的标准将通过逐年降低自治区标准的方式向兵团标准靠拢。自治区对棉花单产预警上限的下修,意味着实际给到违规用地种植户的补贴是下降的,这将在一定程度遏制违规用地种植棉花的现象,逐渐出清违规的棉花种植用地。

综合以上分析,从政策视角出发,未来3年,国内棉花市场的供需对进口棉的依赖程度将提高。一方面,因国内棉纺织产业升级,延续数字化智能化发展趋势,呈现人力向电力的切换,随着新疆等地的纺纱产能继续投产释放,棉花总消费预计维持稳定。然而,随着《实施方案》出台,预计未来3年新疆棉花实际种植面积和产量将稳中下降,棉花产销缺口继续存在且有扩大的迹象。另一方面,因国储棉库存处于低位,加上短期继续投放弥补市场需求,释放了未来对收储轮入的潜在需求。整体来看,在棉花存在产销缺口的背景下,外棉进口成为重要补充。从价格角度来看,新疆棉花价格将存在相对支撑,维持升水状态,给出稳定且长期的进口棉利润。

储备棉轮出投放市场

7月31日储备棉销售资源10002.705吨,实际成交10002.705吨,成交率100%。平均成交价格17961元/吨,折3128价格18486元/吨。

新疆棉成交均价17900元/吨,新疆棉折3128价格18309元/吨,新疆棉平均加价幅度962元/吨。进口棉成交均价17969元/吨,进口棉折3128价格18511元/吨,进口棉平均加价幅度1164元/吨。

二季度以来,新年度棉花(17460, 5.00, 0.03%)减产、市场现货有效供应偏紧等利多因素主导下,棉花价格震荡偏强运行。储备棉投放市场,将缓解棉花市场有效供应偏紧预期,满足下游纺企用棉需求。

7月 21日,国家发改委宣布发放75 万吨非国营滑准税进口配额,不限定贸易方式。抛储和增发进口配额两大政策利空都已落地,从数量和细则来看,利空超过市场预期,关注预期偏差演化。

面积天气影响减产

面积天气的影响焦点在中国新疆和美国德州高温。受厄尔尼诺现象扰动,北半球高温天气持续,德州晴热可能导致优良率下降、弃耕率上升,美棉丰产预期减弱。

美国棉花结铃率为47%,去年同期为57%,此前一周为37%,五年均值为50%;生长优良率为41%,去年同期为38%,此前一周为46%;现蕾率86%,此前一周为78%,去年同期为88%,五年均值为87%。

新疆第一轮高温28 日结束,31日开始北疆有第二轮高温,但强度不高。新疆主产棉区目前处于棉花生长关键期,由于新疆高温天气持续,市场多担忧影响棉花开花结铃情况,造成棉铃提成脱落的现象,以致单产出现下调。

预计新疆棉花实播面积同比减少约 8.5%,全疆棉花单产同比下降约 6.7%,全疆棉花产量同比减少约 14.7%,2023 年新棉花产量可能在 512万吨左右新疆棉花面积单产双降,7月高温强化减产逻辑。

总的来说,目前国外市场交易美联储年内不降息、减面积不减产量和消费复苏;国内市场交易本年度库存紧张、下年度减产抢收和调控政策。牛市进入收尾期,牛市冲顶可能靠抢收完成。

从以上基本面变化来看,美棉整体的需求供给面不会有太大变化,最主要的预期是后疫情时代和全球粮食危机影响下,以及更多的极端天气并没有带领美棉走出一波强势行情!未来一段时间更多的要关注较大的利空消息影响下,美棉的行情走势能否利空兑现转利多!

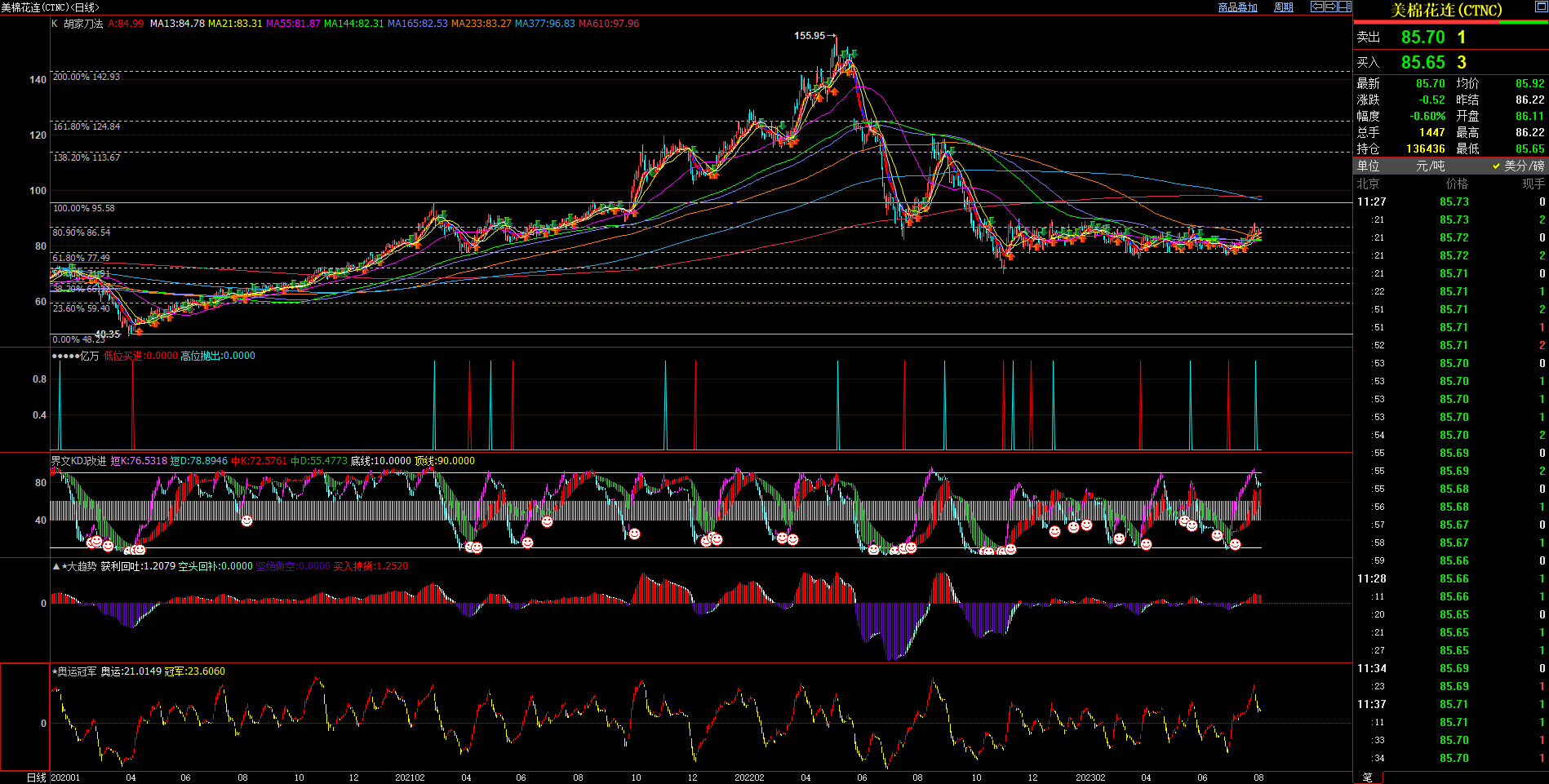

上图是美棉连续合约日线别K线图叠加2020年底部对上黄金分割和斐波那契数列参数均线和其他指标

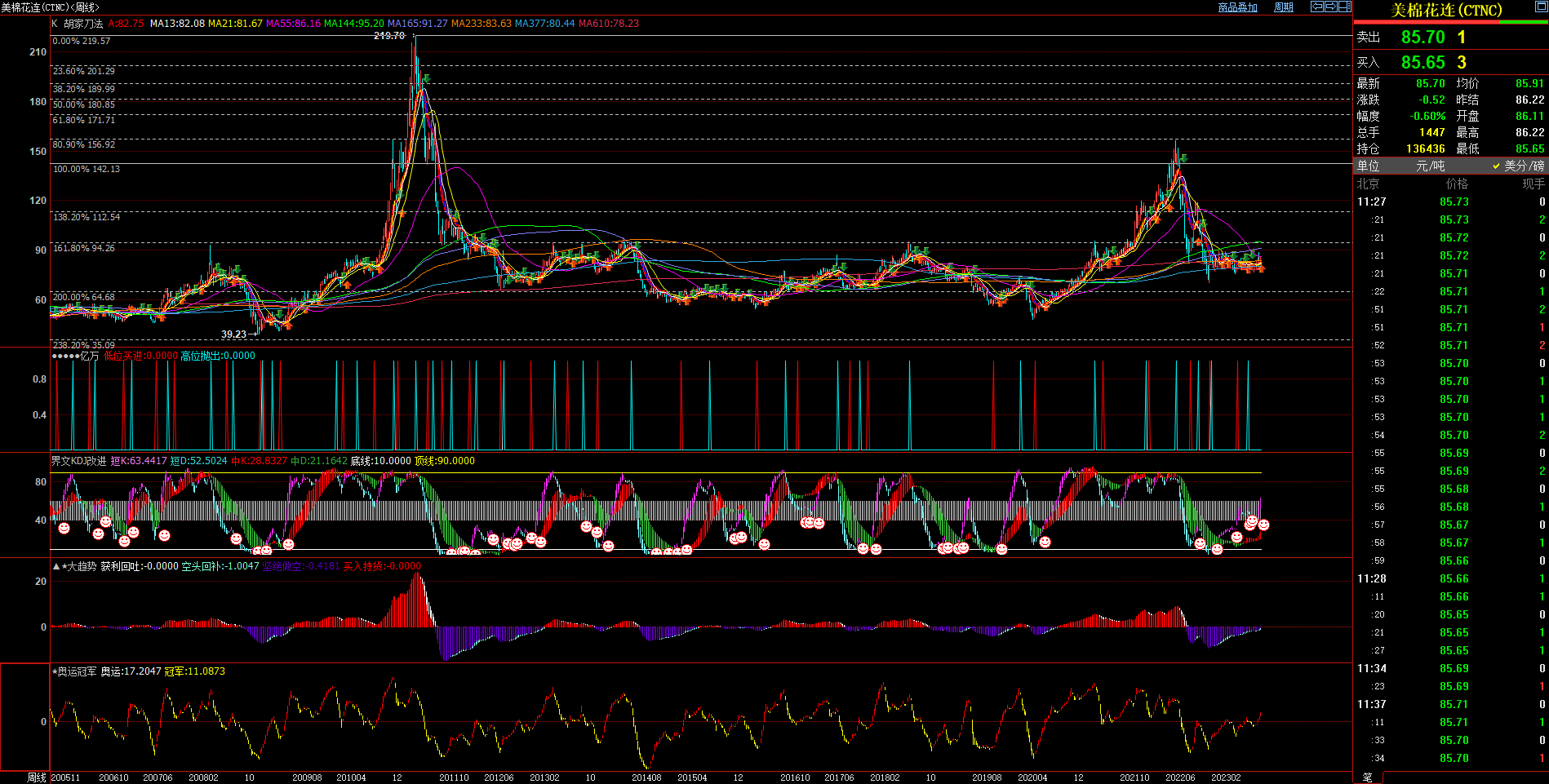

上图是美棉连续合约周线别K线图叠加2011年顶部对下黄金分割和斐波那契数列参数均线和其他指标

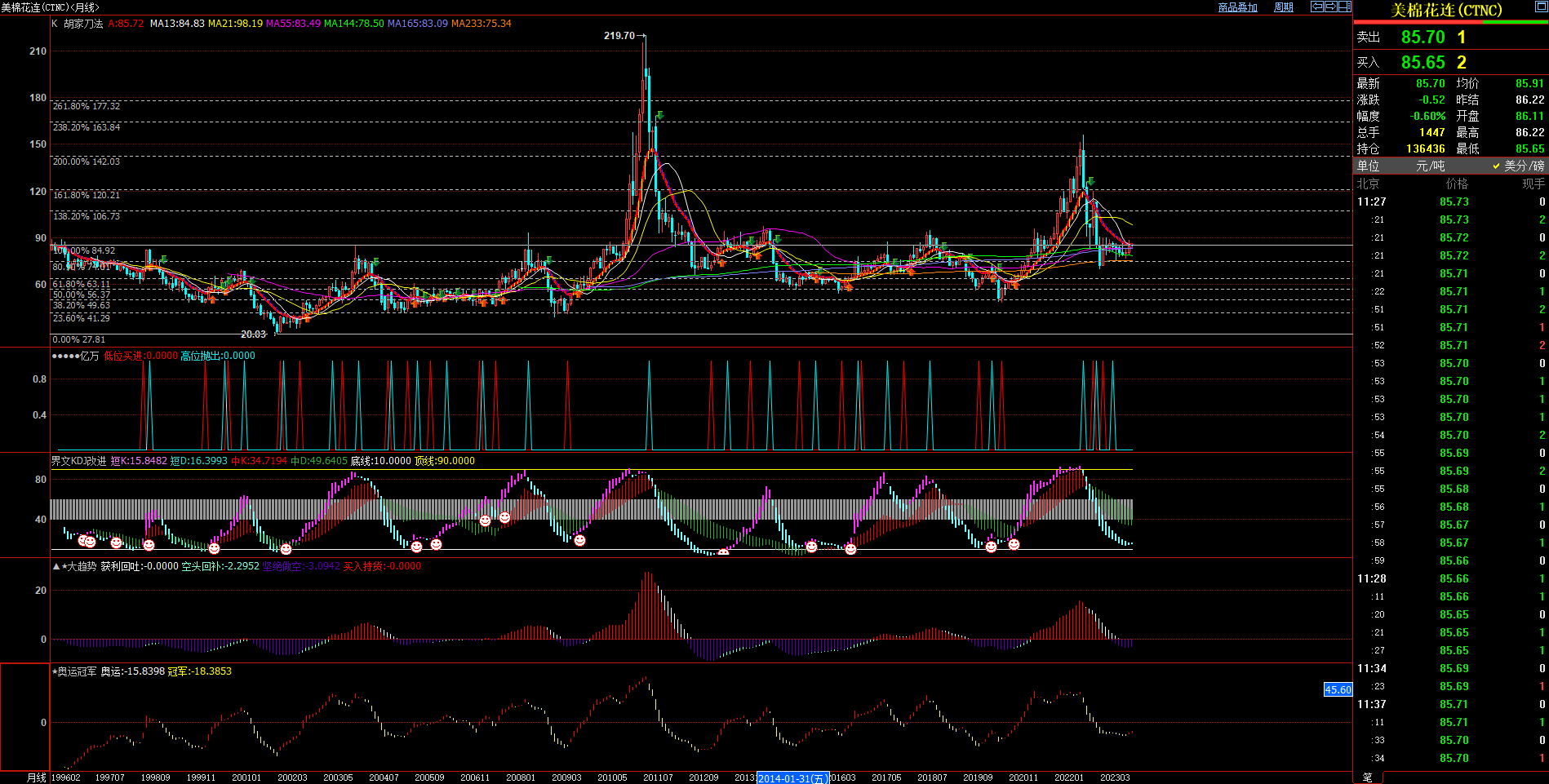

上图是美糖连续合约月线别K线图叠加2001年底部对上黄金分割和斐波那契数列参数均线和其他指标

技术面分析:1,日线级别,近期的冲高大概率是对上骗线,之后继续对下走弱;2,周线级别,近三周对上试探周线级别多空分水岭55MA,未来大概率加速走弱;3,月线级别,已经对上站稳均线密集区间一个月的收线,还需继续观察两个月,才能确定对上打开空间!!!