Chapter 1 2023.7.3 近期现货白银基本面与技术面浅析

近期现货白银基本面与技术面浅析

现货白银从2023年5月5日短期做顶后,对下快速回落,从5月18日到现在,呈现在日线级别均线密集区间不断震荡走低的形态!我们从近期基本面与技术面两个方向分别浅析一下现货白银的做顶后快速回落、然后震荡走低的逻辑。

以下是近期现货白银几大消息面影响事件:

上海期货交易所白银期货主力合约价格报5504元/千克,较自3月8日低点4777元/千克上涨15%。5月初,白银的最大涨幅一度达23%,进入技术性牛市。

目前,黄金和白银价格相比约为1:83。这意味着,白银价格仍被低估。分析人士预计,2023年白银市场将延续短缺状态,白银价格站上30美元,就是白银股票爆发的时候。

白银市场供不应求

据央视财经报道,河南省济源市某贵金属冶炼企业副总经理黄宪涛近日工作格外得忙,“我们现在基本上每天都在出货,大概5吨左右,现在是低库存的状态,几乎每天都是生产之后当天就销售了,供不应求。”他说。

上游去库存背后,下游贸易好转现象引人关注。

“目前我们接到的订单相对比较多,5月份实际生产销售580公斤的体量,去年同期生产300多公斤。”河南省济源市某金银制品企业副总经理王涛在接受媒体采访时表示。

据了解,在银行业危机等经济不确定性因素影响下,今年上半年白银价格一度出现强劲走势,国际白银价格一度超26美元,国内白银期货价格也一度涨到近5900元/千克价格高位。

而在此前,今年3月8日,国内外市场白银价格同步抵达年内低位,国际白银价格一度跌至20美元以下,国内期货盘面上沪银价格也一度跌出4777元/千克的年内低价。

世界白银协会统计数据显示,2023年全球白银供给量在2.5万吨至2.6万吨,缺口大约在4000吨左右,库存也处于历史低位。部分业内人士认为,这将为2023年白银价格带来上涨动力。

价格将延续强势

尽管近期白银价格涨幅显著,贵金属市场一个重要指标显示,当前白银价格仍被低估。

据测算,目前黄金和白银价格相比约为1:83。这意味着,需要83盎司白银才能买到1盎司黄金。

而历史上,白银和黄金比价均值一直维持在40:1到50:1。一旦比率超过这一区间,常常出现“报复式”回落。历史上,当金银比出现1:80以上大幅背离时,白银价格常常在短时间内出现大涨,推动比值回归。据统计,2000年1月以来,这种情况已经发生了4次。

展望后市,花旗集团(Citigroup)在5月底的报告中预计,未来六个月至一年内,银价可能飙升至30美元/盎司。鉴于银价目前在23.50美元/盎司区间,这意味着可能的回报率为27.66%。

“我们重申对未来6-12个月白银价格将达到30美元/盎司的预测,因为美国经济将继续增长,即使新兴市场增长停滞不前。”花旗称。

从供需面看,Metals Focus的矿产供给主管Adam Webb预计南非和墨西哥将贡献产量的增长,但依然跟不上需求的增长,因此2023年白银市场将延续短缺状态。

“我们将在今年看到,而且是在六个月内,白银价格站上30美元。当白银价格在有实质性支撑的情况下突破这个整数位置,30美元上方收盘几次,就是白银股票爆发的时候。”The Feneck Commodities Report创始人兼CEO John Feneck在5月份接受媒体采访时表示。

市场数据显示,白银价格从今年2月底的4874元/千克,上涨至5月初5866元/千克的高点,两个多月涨幅超过20%,一千克已涨价近千元!国内白银主产地河南济源一家金银饰品加工企业有关负责人表示,从年初到现在,批发需求量较去年同期增长明显。同时,据世界白银协会统计,2023年全球白银供给量在2.5万吨至2.6万吨,缺口大约在4000吨左右,库存也处于历史低位。业内人士认为,2023年白银价格或将震荡上行。

近期,据央视新闻报道,被称为“中国白银之都”的河南济源2022年白银产量占到全国约20%。当地一家金银饰品加工企业的有关负责人表示,年初到现在,批发需求量较去年同期增长明显。河南省济源市某金银制品企业副总经理王涛表示,我们接到的订单相对比较多,5月份实际生产销售580公斤的体量,去年同期生产300多公斤。

同时,该省市某贵金属冶炼企业副总经理黄宪涛表示,现在公司基本上每天都在出货,大概5吨左右,现在是低库存的状态,几乎每天都是生产之后当天就销售,供不应求。而且,现在下游客户需求比较旺盛,员工也在加班加点安排装车发货。

另一方面,白银的工业需求近年来也有明显增长,目前占比在50%以上。据了解,由于具有出色的导电性,白银一直是生产光伏电池板的重要原材料。而光伏银浆是银浆的主要需求领域,占银浆需求的87%。在光伏电池片中,银浆是除了硅片之外,成本占比第二的材料。

在江苏南通的一家光伏组件生产车间,产线满负荷生产。有负责人透露,每块光伏面板上大约会有72片巴掌大的电池片,上面的银色导线就是用银浆制作而成,今年公司对银浆的需求同比增长了50%左右。

江苏省南通市某光伏组件生产企业董事长万里荣则表示,以新型光伏电池技术为例,一块72片的组件需要银浆7.9克。现在公司一年需要银浆160吨,银价上涨对企业来说,折合一个月多支出25万元。

金瑞期货有研报指出,预计2023年全球新增光伏装机290.6GW,带动光伏用银增长962.6吨,拉动白银整体消费增加2.8%。2023-25年,预计光伏用银年均增长856吨,年复合增长率12%,有望平均每年拉动白银消费增加2.5%以上。

但也需要注意的是,受海外银行系统风险攀升、美联储货币政策由紧转松等因素影响,作为稀贵金属的白银也触及近两年价格高点。业内人士对短期内的银价走势基本持乐观态度。除了货币金融属性,在商品属性上,光伏产业是白银在工业领域需求的重要新增量,但目前也存在少银化、去银化的趋势。

除此之外,中国有色金属工业协会公布的数据显示,今年一季度,国内有色金属企业工业增加值同比增长5.8%,相比去年全年增速加快0.6%;完成固定资产投资同比增长11.9%,增幅相较去年同期高1.2%。而从中长期来看,自然资源部出台的一系列支持产业发展的政策,有望继续推动有色金属企业的良好发展。

中信建投期货有色金属&海外宏观高级研究员罗亮表示,短期看,银价依然维持偏强运行,且从白银的商品属性来看,目前海外COMEX白银库存延续去库,对银价形成支撑。但罗亮对长期银价持较谨慎态度。他表示,长期看,目前贵金属最大潜在利空为溢价率过高,若按历史规律回溯白银与美元指数以及美债实际利率的相关性,目前的银价明显被高估。若长期风险逐渐消退,溢价回落,将对白银形成明显利空。从这方面来看,长期白银存在回调压力。

国泰君安认为,出于对触发经济衰退的担忧,美联储加息或将逐步放缓,即使短期迎来较强加息,从历史上看,政策转向宽松也将前置,通胀重心上移,银价上行动力充足。此外,金银比的快速修复常出现在经济复苏初期,即贵金属上行周期的第二阶段,此时随着投资者风险偏好提升,白银因具有商品属性而获得青睐,银价上涨弹性更强,金银比修复。

国泰君安研报指出,在需求端,白银的工业需求占下游消费比例较大,对银价拉动效果明显。在供应端,矿山银是白银供给的最大来源,然而矿山银主要产自伴生矿,其产量大规模释放受到主矿制约。同时,全球主要银矿品位近年来持续下滑,但主要银矿企业的产能扩张计划较少,供给端偏刚性。从供需平衡上看,该行预计到2025年,白银供应缺口将逐步扩大至3963吨。在金融属性助力银价上行的背景下,白银的价格弹性会因供需错配而变得更大,“杠杆银”将引来主升期。

从以上基本面变化来看,现货白银的供需两端的基本面和消息面整体利多,近期的快速对下暴跌,更可能是为了未来更好的上涨,所做的拉弓射箭的动作!所以未来一段时间,需要关注白银能否摆脱周线和月线级别的现有引力区间的束缚,重新回到全球通胀环境下的相对合理,而且较高位置的震荡区间!

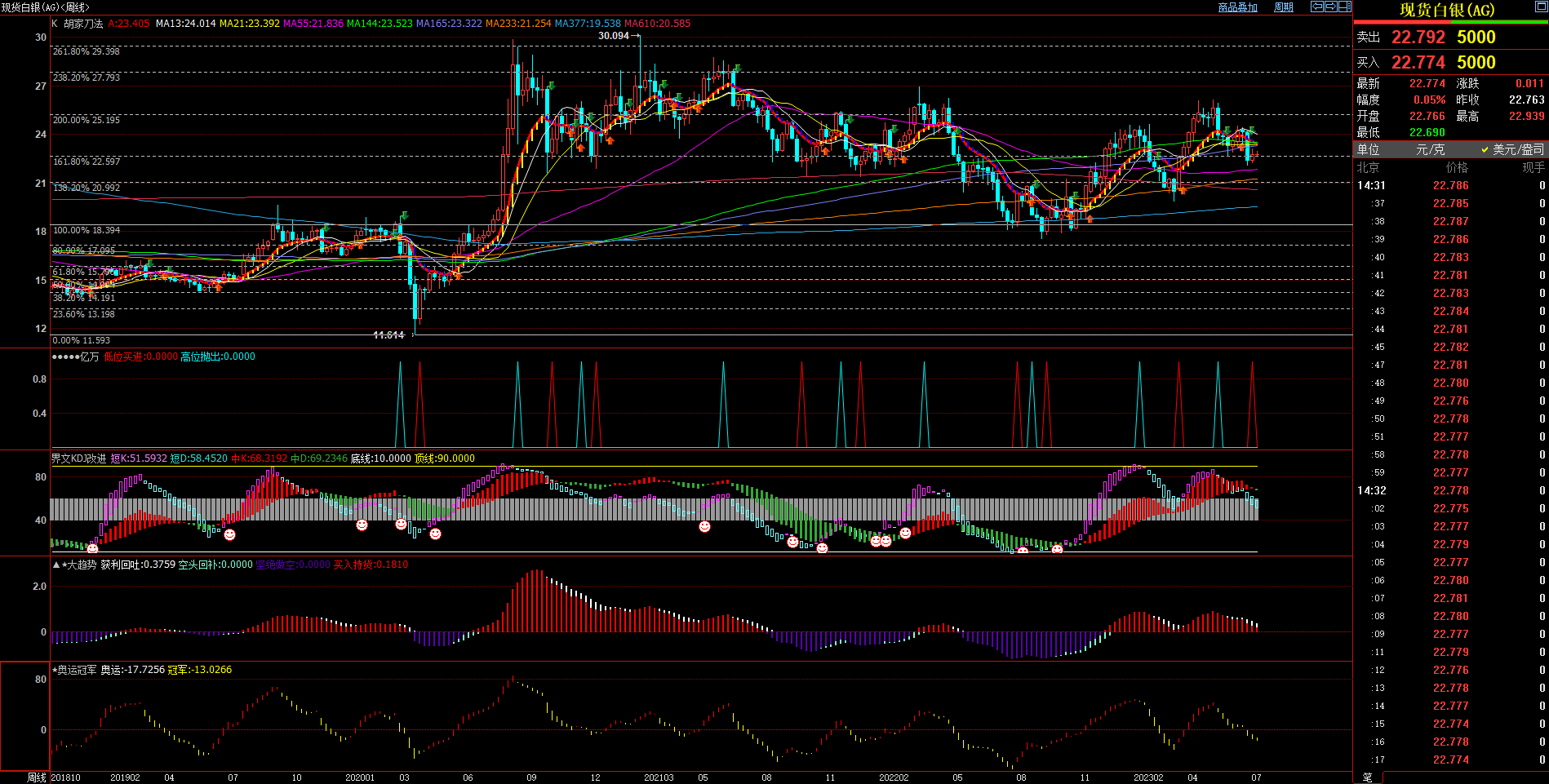

上图是现货白银日线别K线图叠加2022年9月的小底部对上黄金分割和斐波那契数列参数均线和其他指标

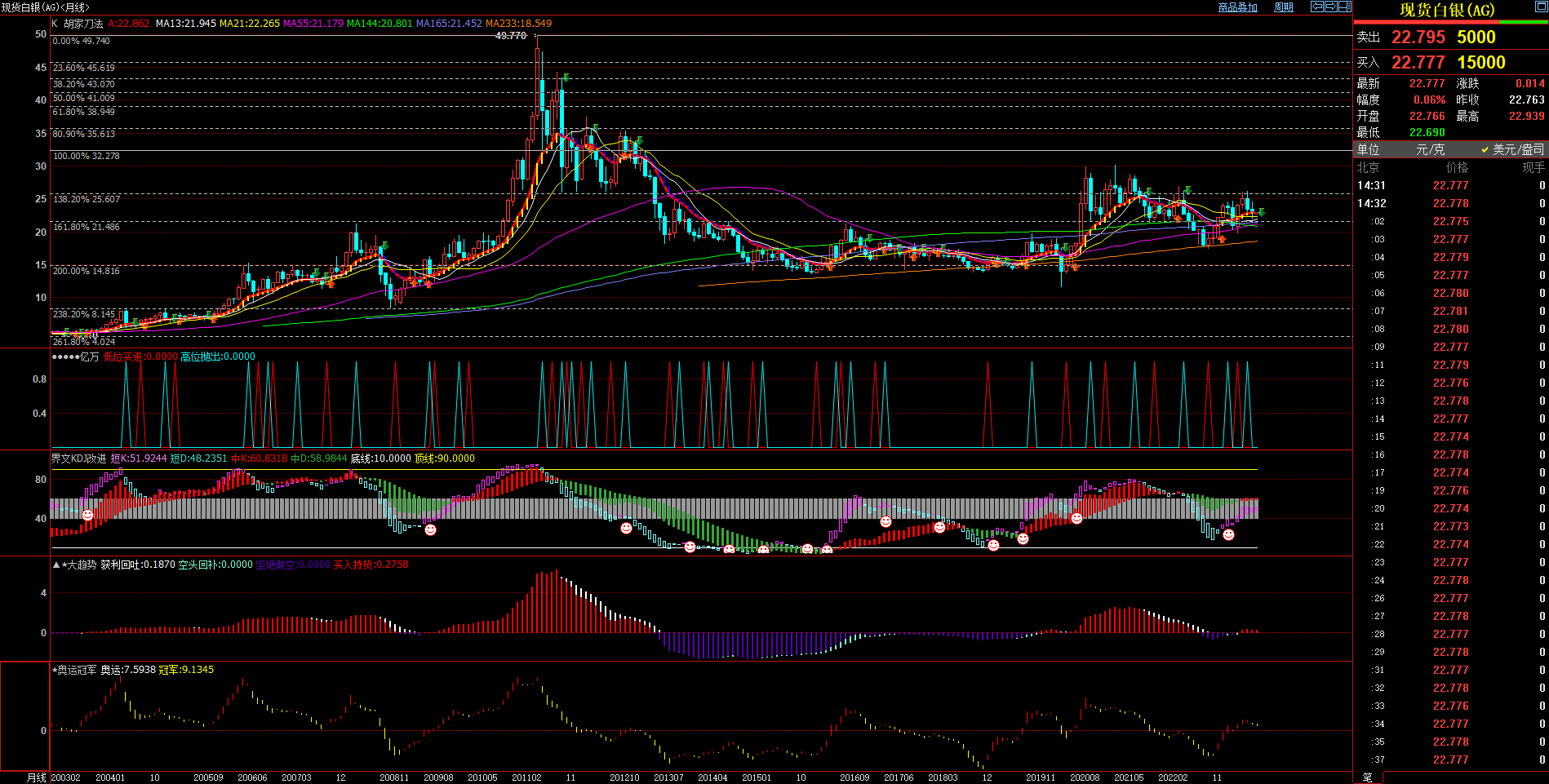

上图是现货白银周线别K线图叠加2020年底部对上黄金分割和斐波那契数列参数均线和其他指标

上图是现货白银月线别K线图叠加2011年的顶部对下黄金分割和斐波那契数列参数均线和其他指标

技术面分析:1,日线级别,近期的走势明显是在日线级别均线密集区间大震荡,虽然整体偏弱,但随时拉大阳的骗线可能性较大;2,周线级别,两周前的周K线呈现了标准的断头台形态,一根大阴线,一次性对下下破多个支撑位,未来3-5-8周大概率都不会强势;3,月线级别,两个月前的高点正好是历史级别顶部对下黄金分割的1.382位,上个月的低点正好回踩月线级别21MA!未来一段时间,就以月线级别21MA作为多空分水岭操作即可!!!