章节 39 2023.8.24 近期纳斯达克指数基本面与技术面浅析

近期纳斯达克指数基本面与技术面浅析

纳斯达克指数从2023年7月19日完成短期顶部形态后,连续对下破位,已经来到日线级别多空分水岭55MA下方,然后回顶确认的形态!我们从近期基本面与技术面两个方向分别浅析一下纳斯达克指数的完成短期顶部形态后,连续对下破位,已经来到日线级别多空分水岭55MA下方,然后回顶确认的逻辑。

以下是近期纳斯达克指数几大消息面影响事件:

隔夜美股三大指数集体上涨,纳指连涨三日,收涨1.59%,标普500指数收涨1.10%,道琼斯指数收涨0.54%。

美股的重磅之首莫过于GPU之王英伟达,英伟达财报发布前收涨超3%,逼近昨日所创的历史最高价;财报公布后,盘后股价一度涨近10%、突破500美元创历史新高。

根据英伟达这份炸裂的财报显示,第二财季营收135亿美元,远超分析师预期的110亿美元,数据中心营收破百亿美元创新高,批准额外的250亿美元股票回购。

由于市场对其GPU的需求激增,在第二财季业绩全线超预期的同时,该公司又发布了令人震惊的第三财季营收展望,在第三财季展望中,英伟达表示,截至10月的三个月内,营收将达到160亿美元左右,而分析师的平均预期为125亿美元,该展望凸显出英伟达在AI热潮中的主要受益者地位。这推动其股价盘后一度大涨逾10%。分析师估计,英伟达的人工智能芯片可能会在一段时间内供不应求,这种形势将在未来几个季度保持下去。

英伟达首席执行官黄仁勋此前在一份声明中表示:“一个新的计算时代已经开始了,计算机行业正在同时经历两个转变,即加速计算和生成式人工智能。”今年5月以来,在人工智能技术受到狂热追捧之际,英伟达股价乘势而上,成为了首家市值达到1万亿美元的半导体公司。该公司已成为支持人工智能系统基础设施的主要供应商,但投资者一直在等待更多证据,证明其第二季度是长期扩张的开始,而不是一次性的飙升。

Wedbush分析师表示,英伟达的业绩和前景预期“是科技行业的一个历史性时刻,预示着未来几年人工智能支出的浪潮即将到来”,这一前景远高于市场预期,并将成为点燃科技股涨势的“燃料”,预计人们会看到这轮涨势将持续到今年底。

其他纳指100明星股普涨,M7集体飙涨,英伟达涨超3%领衔,谷歌、苹果、Meta悉数大涨超2%,特斯拉涨1.57%,微软涨1.41%,亚马逊涨近1%,超威半导体、Zoom、奈飞、英特尔涨超3%,科帕特、博通均涨超2%,拉姆研究、德州仪器、特斯拉、eBay、微软涨超1%,亚马逊、爱彼迎、Booking小幅上涨;中概股小幅上涨,京东涨超1%,拼多多涨幅0.55%。

热门ETF方面,主打低费率的纳指100ETF(159660)跳空高开,强势四连阳,现涨2.37%,连续突破10日、20日和60日均线,兵临至30日均线附近,明显强于大盘,买盘踊跃溢价高企,截至发布溢价率高达1.06%!福利提示:纳指100ETF管理费0.5%/年,托管费0.15%/年,明显低于市场主流费率!

值得重点关注的是,低费率的纳指100ETF(159660)近期资金面火爆,获得场内资金大幅增仓,最新规模达3.14亿元!上交所数据显示,纳指100ETF(159660)近20个交易日内共10日获资金增仓,净申购额累计超7800万元,近60个交易日获资金增仓2.24亿元,净流率高达242%!

此外,还值得注意的是,目前纳指100ETF(159660)是在同类产品中单日申购不设上限的稀缺品种!纳指100ETF联接基金(A类:018966;C类:018967)已经成立,汇添富基金信心自购超1000万元!目前已在全网打开申赎,偏好场外申购、定投的投资者可密切关注这一纳指100场外投资工具,全网主流基金销售平台均有售,欢迎关注这一7X24小时纳指100场外布局利器!

【美股科技板块有望逐季向上,捕捉AI增长机会】

中信证券(23.650, 0.85, 3.73%)表示,收入复苏叠加经营杠杆带来的利润释放,美股互联网板块将是短期内美股科技板块的首选。对于互联网板块而言,业绩增速已从Q1开始触底反弹,短期有望逐季稳步向上,后续随着降本增效的推进,其经营杠杆有望加速利润的释放。从估值维度,当前估值均处在过去五年估值中枢的下方,整体兼具进攻防御属性,是短期理想的配置方向。

东方证券(10.350, 0.10, 0.98%)也认为,部分科技股近期受到重创后有所反弹,高估值已被重置而投资者正在寻求机会重新买入科技股份以捕捉人工智能的增长机会。

【美顶级机构披露13F报告,科技股仍是重要加仓标的】

华尔街顶级投行和对冲基金都已陆续披露二季度13F报告,持仓情况浮出水面!美股科技股仍是重要加仓标的,摩根大通大手笔增持微软、Meta和谷歌,花旗也增持了微软近三分之一,瑞银提高了亚马逊、英伟达和谷歌的仓位,桥水猛买中国ETF和拼多多。

根据方正证券(7.300, 0.08, 1.11%)的统计,2010年以来纳斯达克指数、标普500指数和道琼斯工业指数年化收益率分别为13.5%、10.3%和9.2%。分解来看,盈利稳定增长是美股长牛的根基,2010年以来纳斯达克指数、标普500指数和道琼斯工业指数盈利年化增幅分别为14.3%、8.7%和6.3%。

从资产配置角度来看,投资全球科技巨头一定程度上可以帮助国内投资者有效分散风险;短期在CPI回落、FOMC紧缩货币政策拐点的背景下,美科技股行情值得期待。纳指100ETF(159660)及联接A(018966)、联接C(018967)是一键布局美科技股的有效工具。

纳指100ETF(159660)跟踪纳斯达克100指数,在人工智能的时代浪潮之下,目前全世界AI领域布局和积淀最领先、最深厚的科技巨头仍然集中在纳斯达克,比如微软、谷歌、英伟达、Meta等等,这些AI巨头无一例外都是纳斯达克100指数的前十大权重股,纳斯达克100指数前十大权重占比超59%,龙头属性集中。纳指100ETF(159660)管理费0.5%/年,托管费0.15%/年,明显低于市场主流的费率结构,费率优势明显,省到就是赚到。

从以上基本面变化来看,纳指是否还会继续向上,创新高或做双顶或做头肩顶肩位,还需进一步观察!所以未来一段时间,对于消息面的解读,更重要的是关注利多消息, 对于行情的影响能否利多兑现转利空!

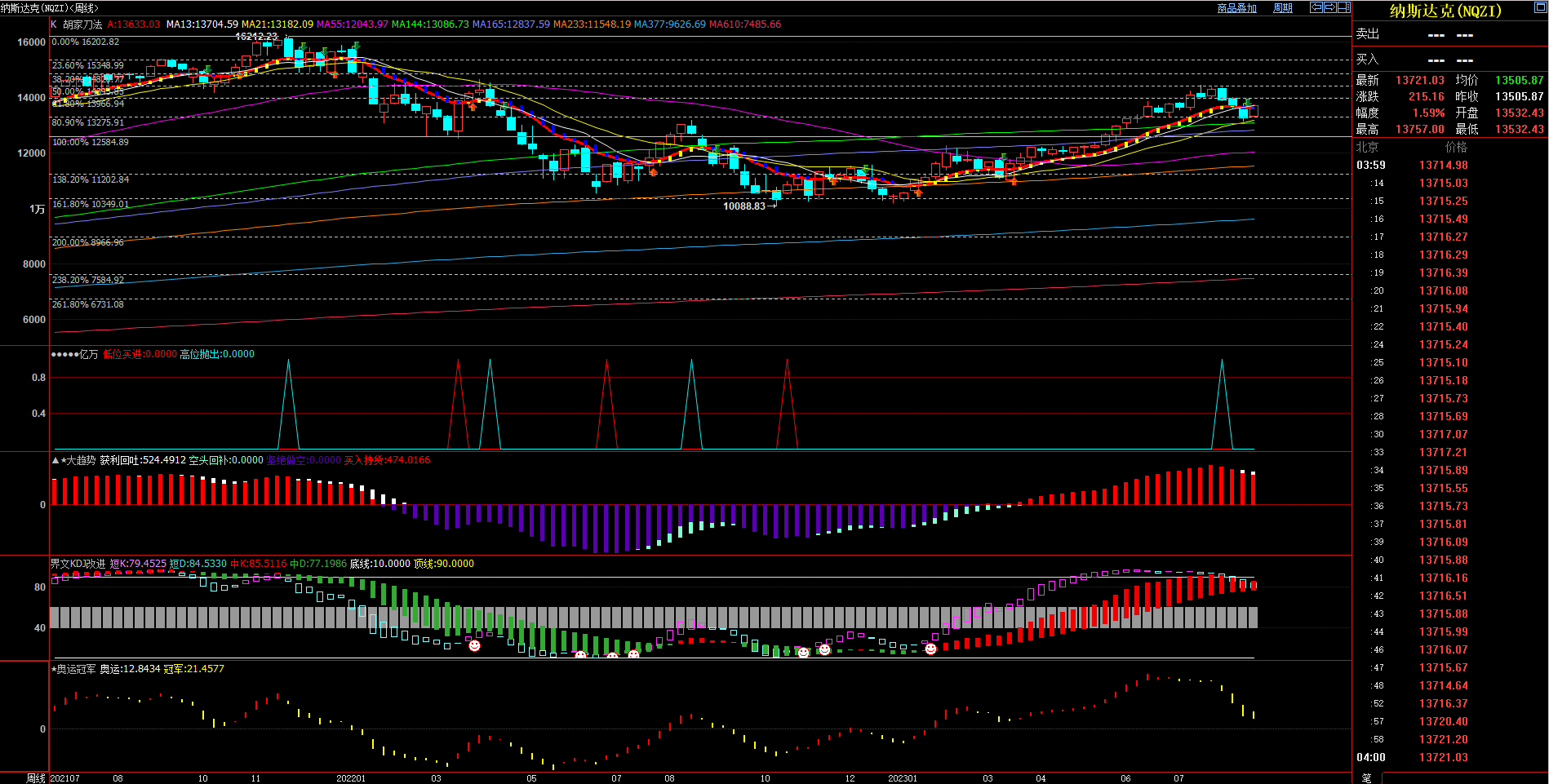

上图是纳斯达克指数日线别K线图叠加最近2022年10月的底部对上黄金分割和斐波那契数列参数均线和其他指标

上图是纳斯达克指数周线别K线图叠加最近2021年11月的顶部对下黄金分割和斐波那契数列参数均线和其他指标

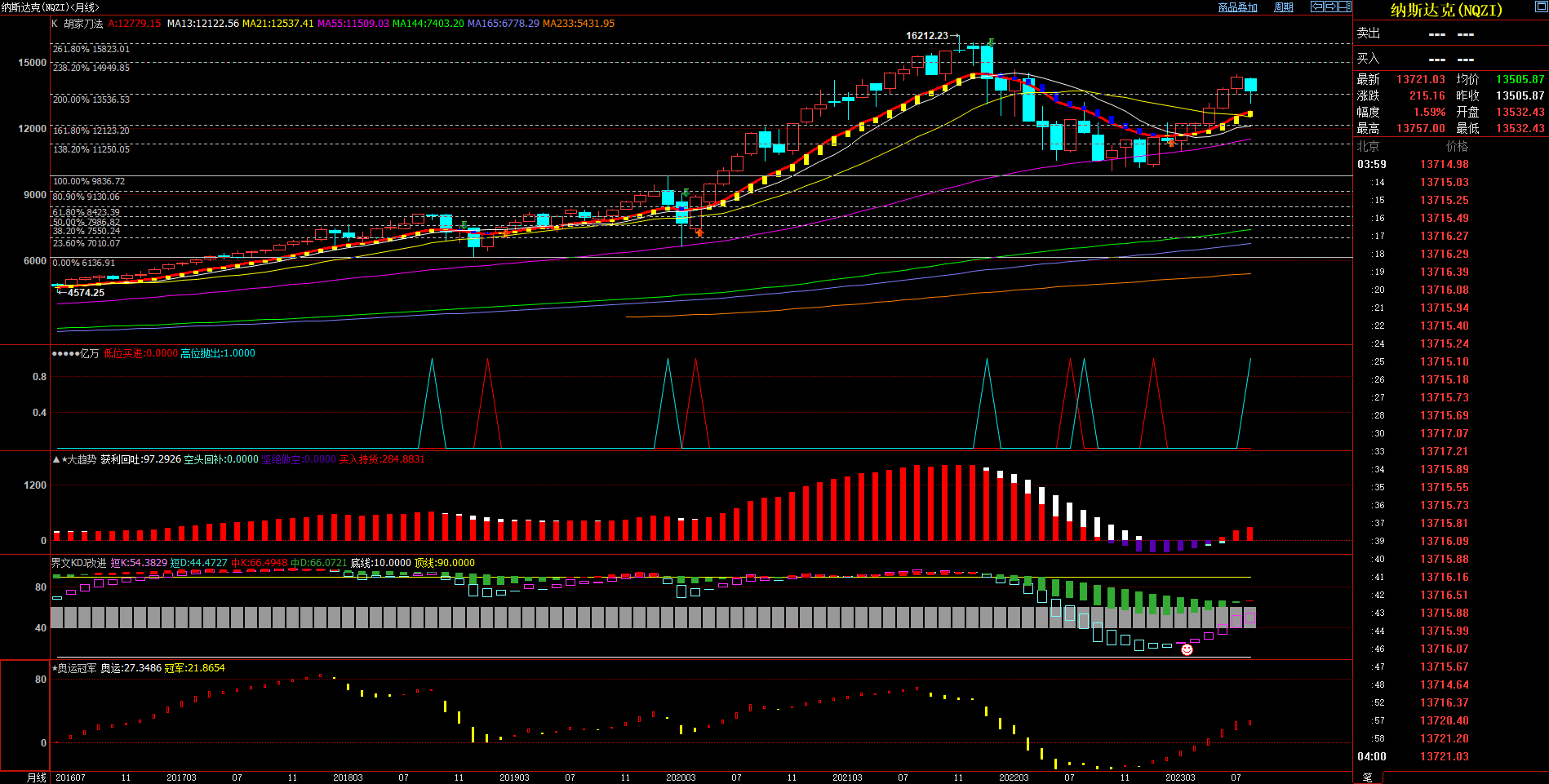

上图是纳斯达克指数月线别K线图叠加2018年12月的底部对上黄金分割和斐波那契数列参数均线和其他指标

技术面分析:1,日线级别,既然已经下破了日线级别多空分水岭日线级别55MA,那么空头理论上至少还应该发力三次左右,大概率需要对下大回撤很长一段时间;2,周线级别,近期的高点正好是顶部对下黄金分割的0.5000位,上周回踩了周线级别21均线,未来大概率走强3周以上;3,月线级别,之前连续5个月月线收阳,即使未来三个月对下回撤,也难改现阶段的强势!