章节 32 2023.8.15 近期日本天然橡胶基本面与技术面浅析

近期日本天然橡胶基本面与技术面浅析

日本天然橡胶从2023年7月中下旬开始对下破位,缓慢不断创近期新低的形态!我们从近期基本面与技术面两个方向分别浅析一下日本天然橡胶的不断对下缓慢破位的逻辑。

以下是近期日本天然橡胶几大消息面影响事件:

最新数据显示,2023年6月,越南出口天然橡胶合计7.35万吨,较去年的9.16万吨同比下降19.8%,较5月的4.56万吨环比增加61.3%。其中,标胶出口4.16万吨,同比下降8.0%,环比增加34.3%;烟片胶出口0.61万吨,同比下降11.9%,环比增加61.9%;乳胶出口2.52万吨,同比下降35.7%,环比增加134.6%。

2023年1-6月,越南出口天然橡胶合计28.29万吨,较去年的34.62万吨同比下降18.3%。其中,标胶出口18.24吨,同比下降15.0%;烟片胶出口2.85万吨,同比下降12.9%;乳胶出口6.99万吨,同比下降27.9%。

2023年6月,越南出口混合橡胶合计11.38万吨,较去年的9.63万吨同比增加18.1%,较5月的7.58万吨环比增加50.2%。其中,SVR3L混合出口3.96万吨,同比增加73.4%,环比增加120.0%;SVR10混合出口7.37万吨,同比增加2.4%,环比增加27.9%;RSS3混合出口0.05万吨,同比下降67.8%,环比增加242.5%。

2023年1-6月,越南出口混合橡胶50.65万吨,较去年的44.81万吨同比增加13.1%。其中,SVR3L混合出口11.97万吨,同比增加39.5%;SVR10混合出口38.09万吨,同比增加6.9%;RSS3混合出口0.59万吨,同比增加1.3%。

2023年6月,越南天然橡胶出口中国合计2.44万吨,较去年的2.80万吨同比下降12.6%,较5月的1.03万吨环比增加136.5%。其中,标胶出口0.42万吨,同比增加107.7%,环比增加56.7%;烟片胶出口0.14万吨,同比增加115.3%,环比增加66.6%;乳胶出口1.88万吨,同比下降25.5%,环比增加176.6%。1-6月,越南天胶出口中国合计7.20万吨,较去年的5.90万吨同比增加22.18%。

2023年6月,越南混合橡胶出口中国合计11.34万吨,较去年的9.63万吨同比增加17.7%,较5月的7.57万吨环比增加49.7%。其中,SVR3L混合出口3.93万吨,同比增加72.1%,环比增加118.3%;SVR10混合出口7.37万吨,同比增加2.3%,环比增加27.9%;RSS3混合出口0.04万吨,同比下降73.2%,环比增加300.0%。1-6月,越南混合橡胶出口中国50.57万吨,较去年的44.72万吨同比增加13.1%。

综合来看,6月,越南天然橡胶、混合橡胶合计出口18.73万吨,较去年的18.79万吨同比下降0.3%,较5月的12.14万吨环比增加54.3%;合计出口中国13.78万吨,较去年的12.43万吨同比增加10.9%,较5月的8.60万吨环比增加60.2%。1-6月,越南天然橡胶、混合橡胶合计出口78.94万吨,较去年的79.43万吨同比下降0.6%;合计出口中国57.77万吨,较去年的50.62万吨同比增加14.1%。

越南6月天然橡胶出口量环比大增。6月中上旬,越南产区开割面积在80%-90%,不过部分区域出现降雨情况,胶水供应相对偏弱,收购价格依旧较高,而在美元汇率偏强影响下,中国贸易商进口成本增加,补货积极性不高,越南工厂成品走货不及预期,加工利润亏损,3L胶产出有限,杯胶供应充足,10号胶产量提升。月下旬,越南产区基本上已经进入全面开割阶段,胶水产量恢复至7-8成,原料收购价格松动,叠加橡胶期货下跌,拖拽东南亚天胶船货价格回落,中国市场逢低刚需补货。另外,中国海南产区加工厂天然乳胶转产全乳胶现象较为普遍,导致国产乳胶供应受到影响,一定程度上有利于价位相对接近的越南乳胶进入。因此6月份越南天然橡胶出口量呈现增加趋势,出口中国占比在73.6%左右。

金联创认为,7月初,越南产区原料产出相对正常,价格略有下滑,但由于成品价格倒挂,加工厂生产积极性不高。随着原料逐步上量,部分加工厂主动下调售价,刺激贸易商补货备库。7月,越南产区存在阶段性降雨影响,不过整体已进入新胶提量阶段,产量总体高于6月,加工厂生产利润虽然遭到挤压,但不得不稳定开工负荷,维持长约生产节奏,交付前期订单,新胶出口货源或持续增加。而中国下游工厂虽部分存在逢低采购行为,但夏季高温抑制车间作业,且美元汇率走强,贸易商补货成本增加,因此实际订单情况并未出现明显好转。综合分析,越南天然橡胶7月出口量将继续增加,但增速或放缓。

供应端,国内产区处于季节性割胶期,国产橡胶原料价格波动较大。同时青岛港口整体库存小幅累积,处于高水平状态,对现货价格形成压制。

需求端,轮胎企业开工率小幅回升。隆众资讯数据显示,截至8月10日,本周中国全钢胎样本企业开工率为63.36%,环比上涨1.75个百分点,同比上涨5.66个百分点;半钢胎样本企业开工率为78.44%,环比上涨0.06个百分点,同比上涨14.65个百分点。隆众资讯资深分析师李智认为,周内多数企业内外销订单充足,样本企业排产仍维持高位运行状态,近期雪地胎排产较为集中,部分企业内销四季胎产品缺货明显。

汽车方面,中国汽车工业协会发布的数据显示,7月,汽车产销分别完成240.1万辆和238.7万辆,环比分别下降6.2%和9%,同比分别下降2.2%和1.4%。1-7月,汽车产销分别完成1565万辆和1562.6万辆,同比分别增长7.4%和7.9%,累计产销增速较1-6月均回落1.9个百分点。

综合分析,供应端,上游供给稳增量格局未变,且短时间内港口库存积压情况难以改变,下游需求保持相对平稳,胶价始终缺乏向上的核心驱动力,近期天然橡胶价格偏弱运行态势难有明显改观。

从以上基本面变化来看,主要的利空因素来自于供应端的增产和产业升级,而几乎没有什么利多影响!所以未来一段时间,更多要关注橡胶的技术图形能否先于消息面走出强势反弹行情!

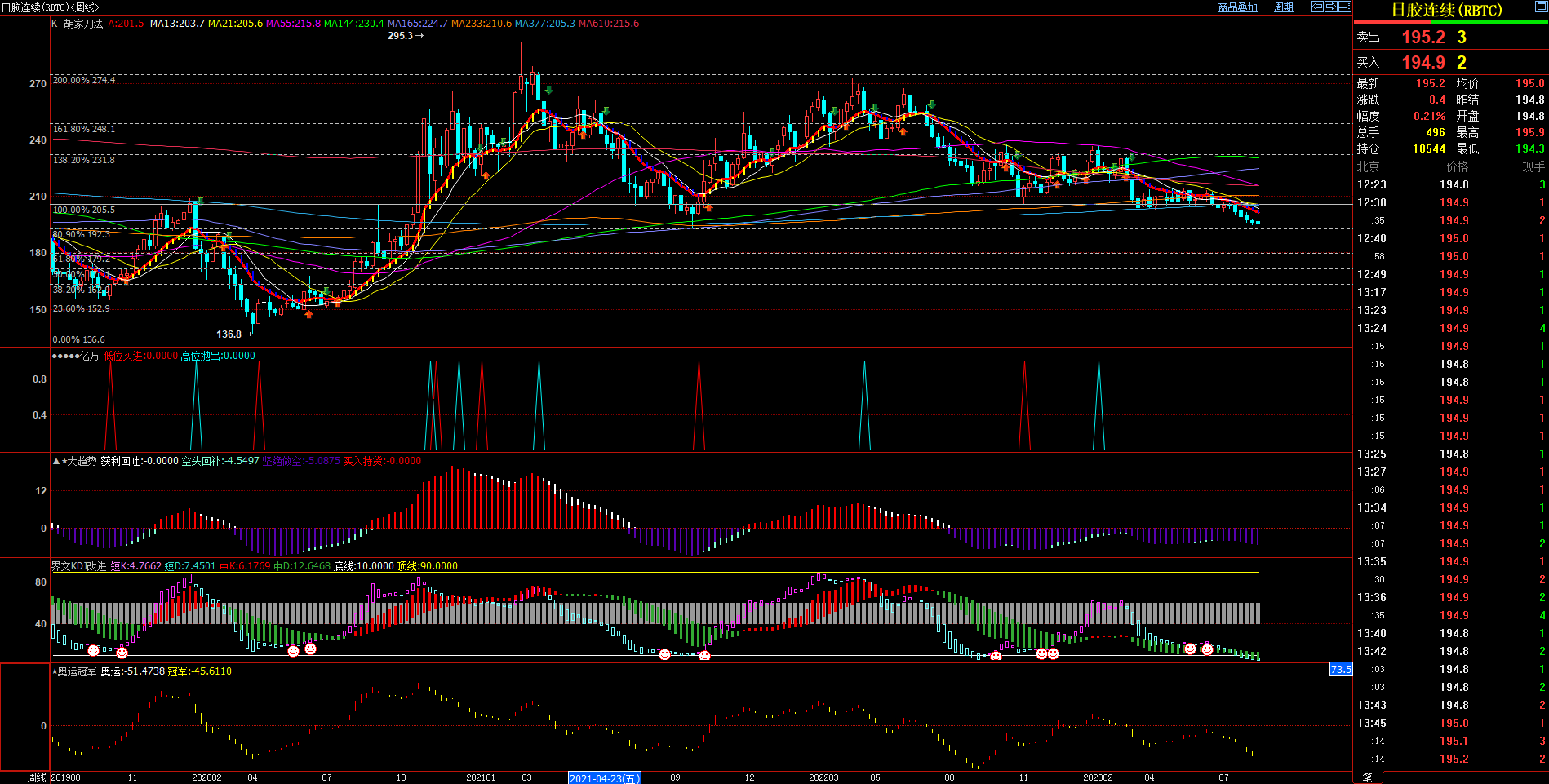

上图是日本天然橡胶连续合约日线别K线图叠加2022年10月的小高点对下黄金分割和斐波那契数列参数均线和其他指标

上图是日本天然橡胶连续合约周线别K线图叠加最近四年底部对上黄金分割和斐波那契数列参数均线和其他指标

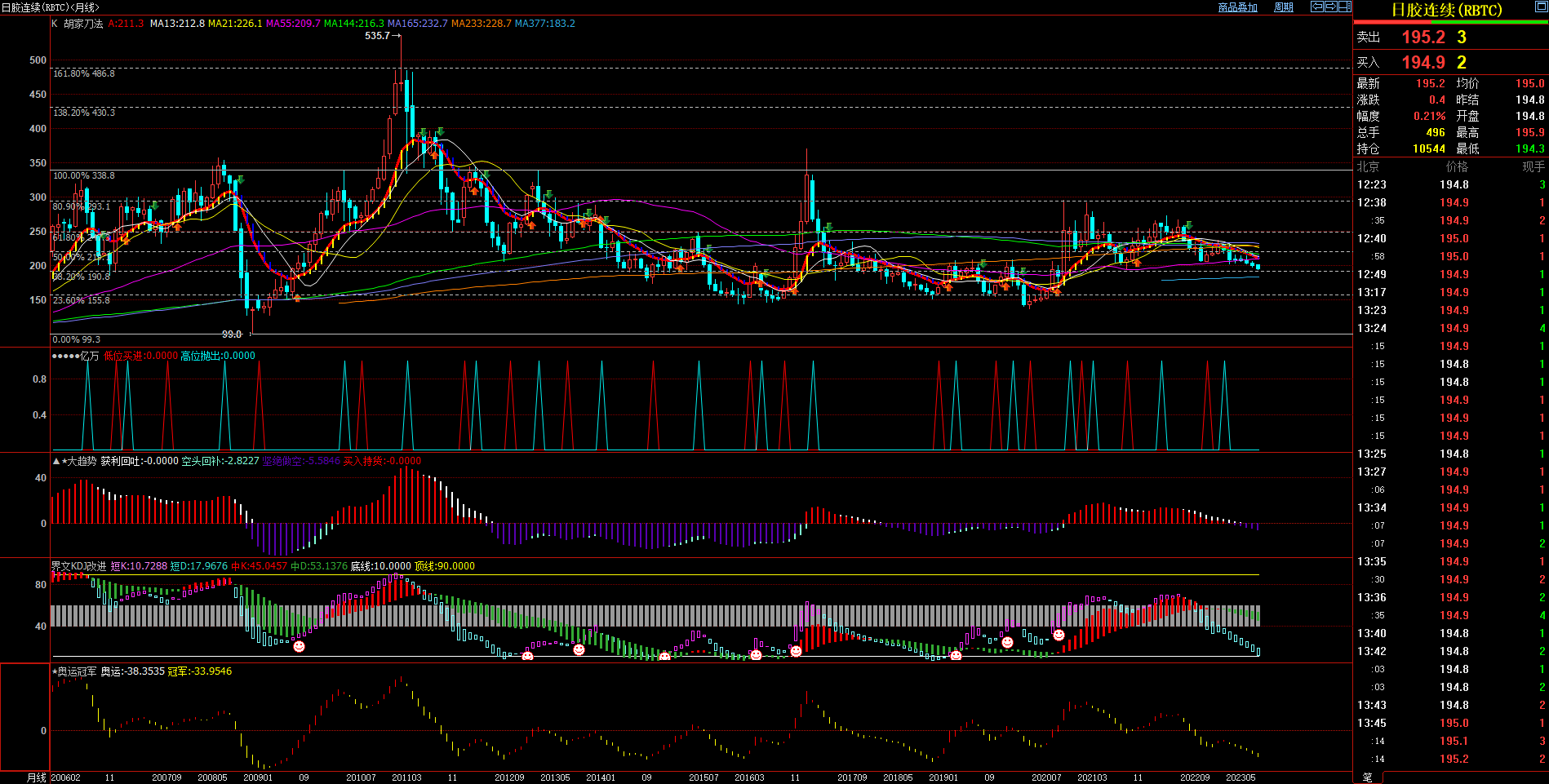

上图是日本天然橡胶连续合约月线别K线图叠加08年12月底部对上黄金分割和斐波那契数列参数均线和其他指标

技术面分析:1,日线级别,处于缓慢下跌形态,说明下方空间还有,下跌速度越快,下方空间越小;2,周线级别,即将试探2020年初的底部对上黄金分割的0.809位;3,月线级别,即将试探2008年全球金融危机的低点的底部对上黄金分割的0.382位!!!