فصل 10 2023.7.14 近期伦锌基本面与技术面浅析

近期伦锌基本面与技术面浅析

伦锌从2023年5月25日完成近期底部之后,缓慢横盘震荡一个多月,从2023年7月12日开始对上反弹!我们从近期基本面与技术面两个方向分别浅析一下伦锌近期一个多月的横盘震荡整理后快速反弹的逻辑。

以下是近期伦锌几大消息面影响事件:

过剩预期引发锌价(20610, 255.00, 1.25%)大幅下跌:2023年上半年LME锌价大幅下挫,最大跌幅37%,体现过剩价跌的预期。

锌矿端,增量未到,减产先行:由于锌价(锌精矿价格)大幅下挫,海外出现矿山宣布亏损而停产的情况;此外,上半年海外锌矿由于事故等因素并未如期达到增产。

下半年原料环境转变:随着冶炼的复产/增产,下半年原料环境将不复上半年宽裕,TC可能下行。

需求的韧性:上半年需求开始复苏,与此同时,加工环节开始回补库存,从而导致国内需求保持高增速;下半年内需回落,但保持一定韧性;外需下半年环比下行。

下半年锌金属累库不显著:整个下半年全球锌锭紧平衡附近,其中海外持续累库VS国内缺口,从而推动锌锭进口窗口打开。

值得一提的是,这三年锌矿成本曲线显著提升:疫情虽已过去,但矿山各方面成本均有明显提升:采选费用、劳工、利率成本均有提高。

关于锌价:由于锌矿增幅下修,2023年锌资源过剩收窄至2%附近,根据锌矿成本曲线尾部2%所对应的锌价约在2150-2280美元/吨;由此看,目前的锌价已经不适合作为空头配置的品种。

2023年上半年:价格兑现大幅下跌

锌:领跌周边品种

2023年,锌价在短暂的上扬触及高点3512美元/吨,进入2月后LME开始出现陆续交仓,随即锌价开启了下挫。随着5月连续超过万吨的大体量交仓,LME锌更是加速下挫,并且触及了近三年以来的低位2215美元/吨,高低振幅达到37%;沪锌主力高低振幅达到26%。

从基本金属上半年的表现看,锌可谓为有色中的领跌品种;犹记得年初时市场对于锌过剩的属性预期较为一致,整个上半年锌作为空配的收益也相当可观。

告别低比价状态,且触发实物进口

较此前预期相差较大的是两市关系,年初时我们预期今年中国主要通过进口锌精矿提升自身产量,补充锌元素缺口。但是,自从海外冶炼陆续宣布复产且伴随着LME库存的增加,沪伦比值开始逐步走高,并且在5月时打开了现货进口的窗口。

1.3 价格下跌到“压缩供应“的路径快速兑现

在年初时,市场对于2023年锌资源过剩的确定性较高,尤其是对于锌精矿过剩的预期较为确定。因而,年初时将锌作为空头配置所遵循的逻辑是“预期2023年锌矿项目增加→资源过剩→冶炼瓶颈接触→过剩兑现→价格通过下跌挤掉尾部产能”。

上半年,锌价兑现了37%的大幅度下跌后,海外亦有矿山明确宣布由于亏损问题而进入停产维护阶段。对于下半年,需要考虑的是此前的低价是否已经扭转过剩的预期。

矿的增量依旧弱于预期

上半年并没见到增量

增量未到、却见减产

市场对海外2023年的增量做了较高预期,考虑到过往数年锌矿增产不达预期的现实,年初时市场对于2023年新增项目的主流预期集中在20-40万吨附近。

结合一季度海外主流矿山的财报,发现海外矿山生产再次不及预期,甚至还发生了同比减产,减产主要集中在澳洲、北美及南美地区;二季度随着海外矿山逐步复产,从分国别的数据看澳洲、南美、哈萨克斯坦等地锌精矿产量提升显著。

但是,6月海外两个大型项目宣布停产:一是Boliden旗下Tara项目,其由于亏损而出现停产进入维护阶段;二是Newmont旗下Peñasquito项目由于工会罢工而宣布不可抗力。南美地区社区及工会问题较为突出,自2020年起,锌矿不达产项目中该问题一直困扰项目达产进度。

值得注意的是,Tara项目宣布由于亏损而停产,该项目位于成本曲线85%-90%位置。过往年份中,我们曾经详细研究过锌价对于资源项目的调节作用(详见2020年年报),发现上一轮低价周期2013-2014年,确实由于低价而造成尾部项目减产,并且参考当时兑现减产的项目一般都处于尾部90%分位右侧。

换言之,锌资源切实符合“低价有效调节供应”这条规律。目前出现了低价触发减产的情况,因而我们需要关注锌矿成本曲线的变化。

疫后三年,逐步提高的锌矿成本曲线

自2019年开始,锌矿进入新一轮的投产周期,当中由于疫情的爆发而造成了较多的阻扰因素,从而令“投产-过剩-跌价-减产”整个传导过程并不顺畅。

2019年后,新投项目达产期延长

由于疫情所导致的投产干扰,从而令2019年投产的项目并不能顺利、快速的达产;反而将1-2年投放的项目拉长至今。与2019年之前的在产项目比较,20年以后的新投产项目较多属于成本曲线左侧的项目;也正由于这些项目投产,将全球锌矿成本拉低。

2020-2023疫情年,成本却反向抬升

上文所述,2020-2023年新增矿山项目大部分来自于同一批,属于19年后投产项目的缓慢爬产;因而这些项目的成本曲线理论上应该较为稳定。

但是,通过观察这三年的成本曲线,发现疫情三年全球锌矿成本曲线反向推高较为明显。对比近年来50%、75%、95%分位的C1成本位置(以锌矿销售价格计),发现不同分位的锌矿均有成本提升,尾部分位的项目成本推升得最为明显,成本分位好的项目反而推升更为平缓。

不仅C1成本有推升,C2、C3亦有推升,简单以2021年与2023年对比,全球锌矿C1成本推升17%,C2成本推升14%、C3成本推升14%。从具体细分上看,可谓是全方位的成本推高:采选成本、维护成本、劳工成本以及利息成本均有提高。

2023下半年的原料环境

2023年上半年,得益于2022年积累下来的锌矿库存,去年四季度至今年一季度国内冶炼厂积累相当丰厚的原料库存,TC对冶炼企业来说非常友好。但是,由于欧洲冶炼厂逐步恢复产量,中国地区进口锌矿比去年四季度有所减少,中国地区开始消化此前积累的库存。观察中国原材料库存水平,二季度末时锌矿库存已经回归至近年来正常偏低的水平。

纵观下半年的国内、境外锌矿产出节奏,我们发现下半年锌精矿当期结余库存并不多,无法令原料库存再度回到宽裕的水平,因而下半年冶炼环节将会面临低原料库存的格局。

由于今年锌矿达产再度不及预期,随着冶炼生产的推进,全球锌矿库存开始消化,因而下半年我们预计加工费或将出现下行的可能。根据矿锭比,大概匡算出下半年锌精矿加工费或将回到130-150美元区间。

由于预期下半年锌精矿加工费或将下探,因而对于下半年的冶炼产出,也相应作保守谨慎的预估。

冶炼:这次总算没有缺席太多

2023年国内冶炼产量分化明显

2023年,一季度国内冶炼普遍拥有较高的原料库存,叠加加工费相对较高,即便硫酸价格逐步下行,冶炼利润较为良好;国内大中型冶炼厂纷纷加紧生产。其中不乏诸多大型企业出现超产的情况:譬如云南、内蒙、湖南及河南等地大型冶炼厂。

二季度,随着锌价、硫酸价格、TC三者均出现下降,冶炼利润在二季度时出现快速、大幅的压缩,国内炼厂纷纷调低日均产量,从而二季度国内锌锭产出环比下降。此外,二季度时云南地区限电也令国内产量出现了一定程度的减产。最后,四川省内大型冶炼厂在二季度由于生产事故而出现检修,也拖累了上半年的产量。

总体看,年初对国内产出的预期还是有一定的差距的:首先,陕西两家企业复产不及预期。年初时预期陕西汉中在年内能有较大程度的复产,实际上半年并未兑现。

其次,年初时国内许多小型冶炼厂表现有提产意愿:诸如四川、广西、湖南花垣等地;但是,除了花垣地区上半年同比有增量外,其他地区小型冶炼厂并未如预期提产。

最后,个别大体量项目的动态:去年年末时,市场预期河池南方的新增冶炼项目能在今年投产,但上半年依旧未见其投产动静;另一方面,河南金利的新建项目却是超预期的快速达产,且提产速率非常快。

境外炼厂复产基本符合预期

2022年,不仅欧洲地区出现冶炼大幅减产,北美、澳洲、南美等地区冶炼亦有不同程度的生产扰动。2023年上半年,欧洲以外地区的冶炼复产均相对符合预期;除了美洲、澳洲等地的冶炼厂有所复产以外,亚洲地区的冶炼厂上半年产量也有所提高:譬如印度、韩国、哈萨克斯坦等国家地区。

欧洲地区冶炼厂也陆续宣布复产,不过进度依旧较为缓慢:除了去年年末宣布复产Budel、今年一季度Auby宣布复产、此外二季度媒体报道Nordenham也准备复产。其余譬如Balen、Portovesme依旧未见复产的新闻。

下半年的冶炼产量

鉴于今年锌精矿增量项目不及预期,因而我们预期下半年锌精矿加工费有下行的可能性,冶炼厂原材料库存回归到告别宽松水平。但考虑到下半年TC并不会下降到非常低的水平,因而无需将冶炼产出进行大幅下调。

国内三季度检修较为集中,令淡季无法累库

由于上半年国内大中型冶炼厂维持较高的开工率,三季度选择检修的企业较多;其中检修主要集中在甘肃、内蒙地区;其次,湖南、江西、安徽等地中型冶炼亦在三季度末、四季度初准备检修。

此外,需要警惕的是,往年夏季用电高峰时,南方电网往往容易发生限电的情况。过去三年的夏季,诸如湖南、云南地区均有发生限电,从而影响到冶炼厂的产量。

海外炼厂复产的扰动

纵观影响海外冶炼达产的因素:能源、环保、生产设备、原料保障等问题,2023年海外冶炼厂能源价格下降,天然气库存水平较高,为冬季天然气价格提供了一定的保障。

此外,由于Boliden旗下Tara项目停产维护,旗下冶炼厂可能由于原料保障问题而出现减产。

综合看来,下半年由于锌精矿加工费或将下行,叠加夏季限电、原料保障等因素依然存在;因而出于谨慎态度,预计下半年全球锌冶炼产出同比增加29万吨,其中国内同比增加10万吨,海外同比增加19万吨。

需求:低基数的高增速

国内需求:低基数前提下的高增速

对于2023年需求的恢复,市场一直处于“表需高增速,下游弱反馈”的状态。由于2022年的需求崩塌,2022年锌消费绝对数值较低;正因如此,今年上半年国内锌表观消费增速较高,上半年累计消费增速在7%附近。

对比各个终端行业,地产端新开工和施工依旧较为疲弱,而竣工处于保交楼政策下复苏强劲;汽车、白家电以及基建增速较为显著,从终端各个板块增速做拟合看,1-5月锌终端需求3.3%。此外,上半年镀锌加工品出口同比增速也较好,通过各类别税则号加总,1-5月份通过镀锌加工品出口的锌金属量增加3万吨,折合锌消费0.5%。因此假设按照国内终端+加工品出口的口径计算锌消费增速,上半年约4%左右的需求增速。

终端行业消费量(内需)叠加镀锌加工品出口所带来的增量,与锌表观消费增速出现较大的差距,因而还需要考虑产业链库存水平。

从加工企业手里的原材料库存看,初级加工行业中的原料库存自年初开始逐步走高,按照目前阶段看,折合锌金属量算,下游端的原材料库存较去年年底约增加3-4万吨锌金属量,折合0.5%左右;此外,加工环节的产成品也有所累积。

不仅如此,由于去年不断遭受疫情的扰动,扰动去年消费节奏,使去年的国内消费严重偏离季节性。因而,不能再使用预估同比增速的方式来考虑下半年的消费情况;在此,采用往年季节性消费节奏进行下半年的延展,预计2023年全年锌消费增速5.3%,整个下半年同比增速3.5%。纵然今年消费累计同比高达5.3%,但从绝对量上看依旧不及2021年。

海外需求:不以过分悲观做预期

2023年年初时,市场对海外需求做了较为悲观的预期,结合上半年的海外各地到岸溢价看,上半年海外需求确实录得同比下降,从分国别数据一季度海外镀锌产量同比下降4%,上半年海外折锌消费约-3%;考虑到上半年中国对海外出口镀锌产品同比增加26%,折合锌需求0.5%,可见海外终端需求是存在一定韧性的。

从海外各行业自身的增速上看,海外建筑行业自年初时下滑明显,但二季度跌幅有较大的收窄;此外是工业生产,上半年维持同比负增长的格局。值得注意的是,海外居民类消费行业表现出较强的韧性,首当其冲的是汽车产销,欧洲、美国等地今年上半年汽车生产(销售)数据都相当亮眼。

由于不确定下半年需求是否走向衰退,考虑到海外终端所表现出的韧性,在此并未将下半年需求进一步下调,保持下半年同比0%的预期,环比上半年下降1.5%。

矿-锭-需的供需总结

结合上文论述,我们发现下半年锌精矿、锌冶炼产量均有不同程度的下修,而需求则并不需要下修。从三者的匹配结果看,下半年锌矿市场平衡上小幅结余,但考虑上半年锌矿库存出现去化,因而下半年结余的量级为冶炼厂补充库存所用,并不能带来现货市场的宽裕,锌精矿加工费有下行的趋势。

在目前锌价前提下,冶炼利润处于区间下沿,叠加对下半年TC有下行的预期,因而低利润下冶炼产出也相应做出保守谨慎预估。此外,国内及海外均存在冶炼进一步下修的风险:国内方面,夏季高温可能令南方电网供电地区出现计划外减产;海外方面,Boliden旗下Tara矿的停产或有可能影响其自身冶炼厂的产量。

在需求不下调的情况下,下半年锌锭处于紧平衡,其中中国缺口扩大需要打开进口窗口,海外下半年当期量可以给到中国,整个下半年锌锭库存基本持平。

综述

关于锌价:锌已不再是空配品种

由于下调了锌矿增量,我们发现2023年锌资源过剩收窄至2%附近,根据锌矿成本曲线尾部2%所对应的锌价约在2150-2280美元/吨;由此看,目前的锌价已经不适合作为空头配置的品种。

我们预计2023年下半年锌锭处于紧平衡的状态,库存累积较少,锌价重心上移,预计伦锌核心运行区域2200-2800美元/吨;沪锌核心运行区间18000-23000元/吨。

由于三季度国内炼厂检修较为集中,因而国内三季度累库不及预期,下半年存在进口窗口打开的驱动力;叠加下半年海外冶炼厂复产后所积累的过剩量级,因而海外存在较多过剩库存能给中国,由此看,沪伦比值或将长时间维持对进口有利的状态。

另一方面,由于海外自身冶炼产量逐步提升,从而海外结余的精矿并不多,因而锌矿比价不似上半年良好,进口TC降幅将比国产TC更大。

综上,我们看好下半年的沪伦比值(尤其是锌锭比价)的上升,可考虑买沪锌抛伦锌的跨市反套;亦可考虑沪锌买近抛远的策略。

从以上基本面变化来看,伦锌的基本面利空主要在供给端,需求端没有太大变化!所以未来一段时间,重点关注需求端能否有利空消息出现,利空兑现转利多!

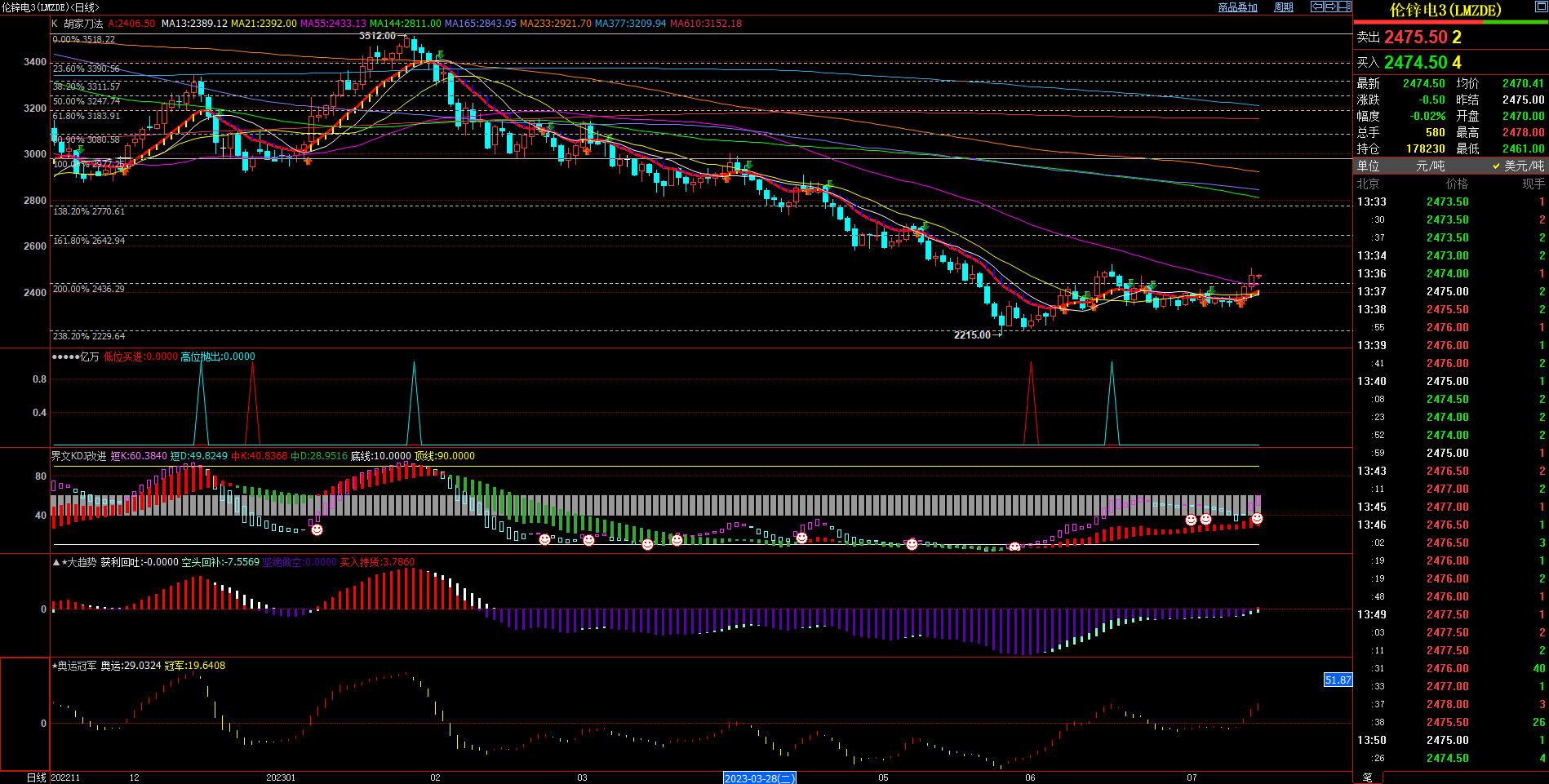

上图是伦锌日线别K线图叠加最近2023年1月的顶部对下黄金分割和斐波那契数列参数均线和其他指标

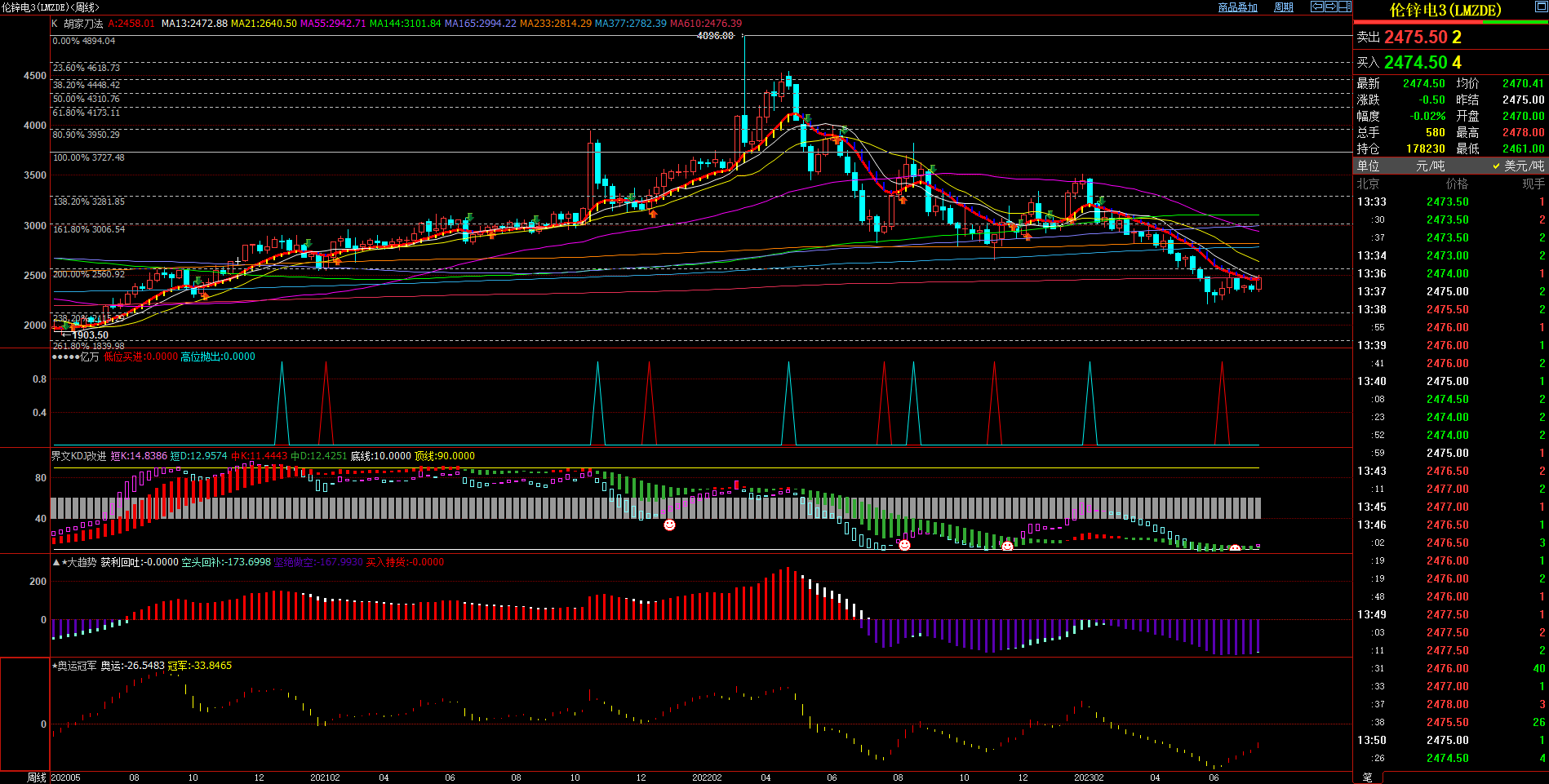

上图是伦锌周线别K线图叠加最近2022年3月的顶部对下黄金分割和斐波那契数列参数均线和其他指标

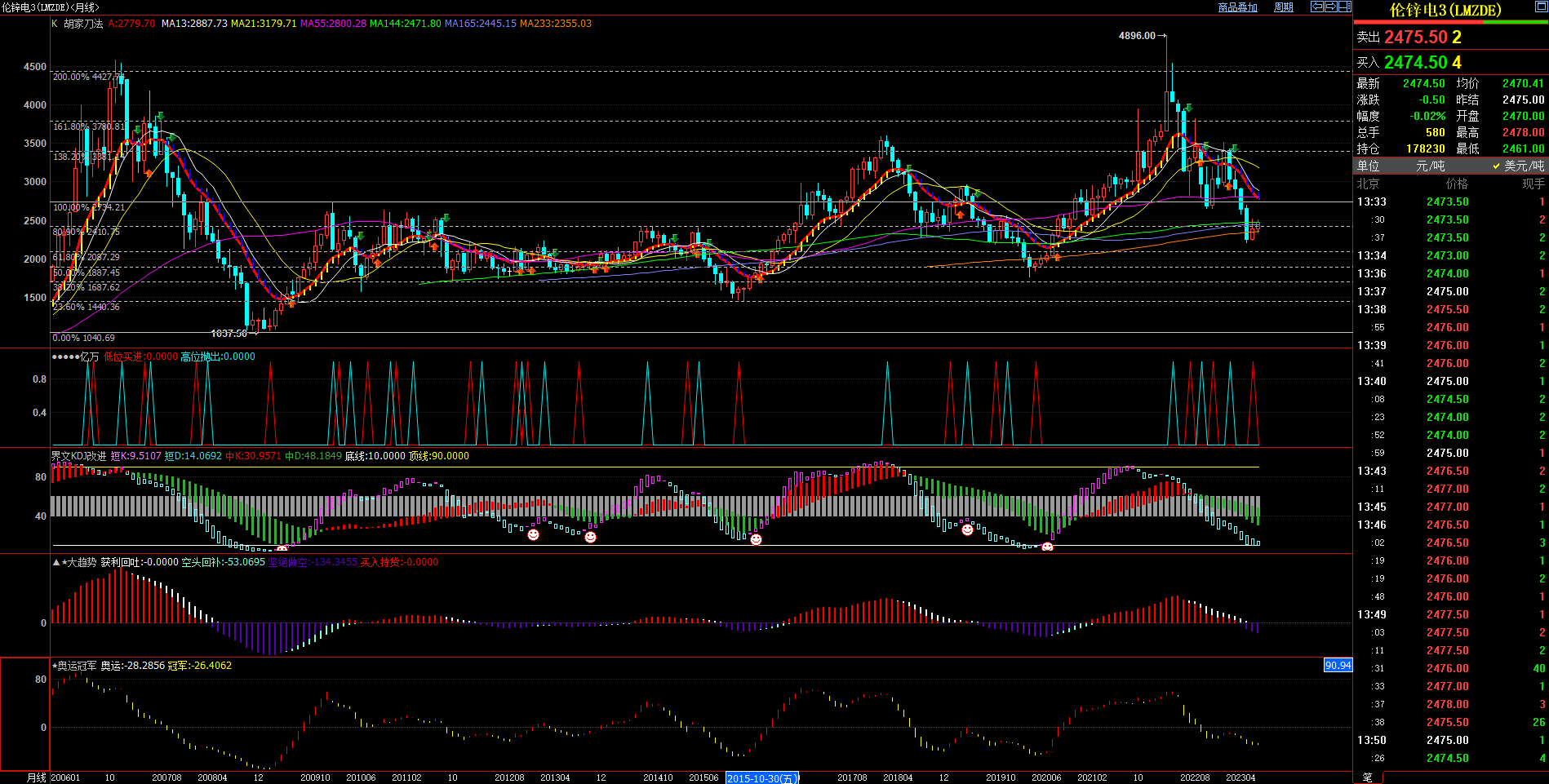

上图是伦锌月线别K线图叠加2008年底部对上黄金分割和斐波那契数列参数均线和其他指标

技术面分析:1,日线级别,2023年5月25日的近期低点正好在图中黄金分割的2.382位附近,之后的一个多月的小区间横盘震荡,大概率是消化空头动能,最近两、三个交易日的反弹刚刚突破日线级别多空分水岭55MA;2,周线级别,已经连续8周,周线收线都保持在周线级别所有均线下方,随时大跌;3,月线级别,最近三个月都在月线级别均线密集区间大震荡,多空乏力!